问出这样一个问题,很多人可能会觉得很无聊:“这还用问吗?当然是为了证明票据的合法、有效性。”接连着便是难懂的话,什么“君子固穷”,什么“原因关系”、“贸易背景”,店内外充满了快活学术的空气。

票据审查为了啥

作为一个淳朴的人,我的答案是:“为了票据不会收不回来钱。”

很多人听完肯定笑了,你这算什么答案,太没理论深度了。

作为一个淳朴而不失理论功底的人,当我说出“票据不会收不回来钱”这句话的时候,我想起码包含了下面两层意思:

- 我获得了票据权利;

- 我的票据权利不会被抗辩。

需要注意的是,这和“票据的合法有效性”不是一件事情。

“票据的合法有效性”,是一种笼统的说法,一定程度上即指票据行为/票据关系的合法有效性。但作为一种流通证券,我们实际上并没有办法通过形式审查,确保票据项下每一个票据行为/票据关系都是合法有效的,或者起码这样的成本太高,而票据法为了适应流通证券的特点,本身即为票据准备了具有高度容错机制的特殊法律规定。

换句话说,票据的审查,其特性本来就是,也就应该是:

通过一种不完备审查,达到完备的效果。

我获得了票据权利

怎样确认我获得了票据权利?需要确认的有三件事情:

我获得了票据

这句话有两层意思:

- 我持有了一张票据;

- 我持有的票据的形式要件(格式和记载)符合法律要求。

我获得的票据方式没有问题

《票据法》规定:

“第十二条 以欺诈、偷盗或者胁迫等手段取得票据的,或者明知有前列情形,出于恶意取得票据的,不得享有票据权利。

持票人因重大过失取得不符合本法规定的票据的,也不得享有票据权利。”

所以通过上面的方式获得票据的你,无效。但我猜你不会(你会你也不会自己查自己啊)。

如果我是由于票据行为获得票据权利,那么这个票据行为需要合法有效

这句话不管有几层意思,我都得强调一层意思:

是这一个,这一个,这一个(重要的事情说三遍)票据行为合法有效。

不是上一个,不是下一个,不是上上一个。

所以,如果你自己通过背书获得了票据:

- 你自己的这一手,有交易背景,记载了,付了对价,就行了。

- 前面那些哥们跟你其实没什么关系,就不要自作多情了。

结合上面的讨论,我们发现,要审查票据权利的取得,实际上的审核事项仅包括:

- 票据记载事项的形式要件真实、合法、有效性审查;

- 持票人的交易背景、对价支付的真实、合法、有效性审查。

但其实这一条还有另一层意思,这意思比较大,我们放到第四部分再讲。

我的票据权利不会被抗辩

“抗辩”的意思是:我可以不给你钱。

你刚才不是说我都已经有了票据权利了吗,怎么又整出抗辩来了?你不按套路出牌啊。

我还真的在按套路出牌。因为在民法原理上,“抗辩权”就是针对“请求权”来说的。只有一方有了“请求权”,另一方才能有针对这一“请求权”的“抗辩权”。

同样地,在票据法上,只有你取得了“票据权利”,票据的付款人才能行使“票据抗辩”。

《票据法》对此是这样规定的:

“第十三条 票据债务人不得以自己与出票人或者与持票人的前手之间的抗辩事由,对抗持票人。但是,持票人明知存在抗辩事由而取得票据的除外。

票据债务人可以对不履行约定义务的与自己有直接债权债务关系的持票人,进行抗辩。

本法所称抗辩,是指票据债务人根据本法规定对票据债权人拒绝履行义务的行为。”

除此以外,我们还需要注意《最高人民法院关于审理票据纠纷案件若干问题的规定》(“票据纠纷司法解释”)的规定,这里面总结地很好:

“第十五条 票据债务人依照票据法第十二条、第十三条的规定,对持票人提出下列抗辩的,人民法院应予支持:

(一)与票据债务人有直接债权债务关系并且不履行约定义务的;

(二)以欺诈、偷盗或者胁迫等非法手段取得票据,或者明知有前列情形,出于恶意取得票据的;

(三)明知票据债务人与出票人或者与持票人的前手之间存在抗辩事由而取得票据的;

(四)因重大过失取得票据的;

(五)其他依法不得享有票据权利的。

第十六条 票据债务人依照票据法第九条、第十七条、第十八条、第二十二条和第三十一条的规定,对持票人提出下列抗辩的,人民法院应予支持:

(一)欠缺法定必要记载事项或者不符合法定格式的;

(二)超过票据权利时效的;

(三)人民法院作出的除权判决已经发生法律效力的;

(四)以背书方式取得但背书不连续的;

(五)其他依法不得享有票据权利的。”

上面的每一条,都是票据债务人不付钱的理由。

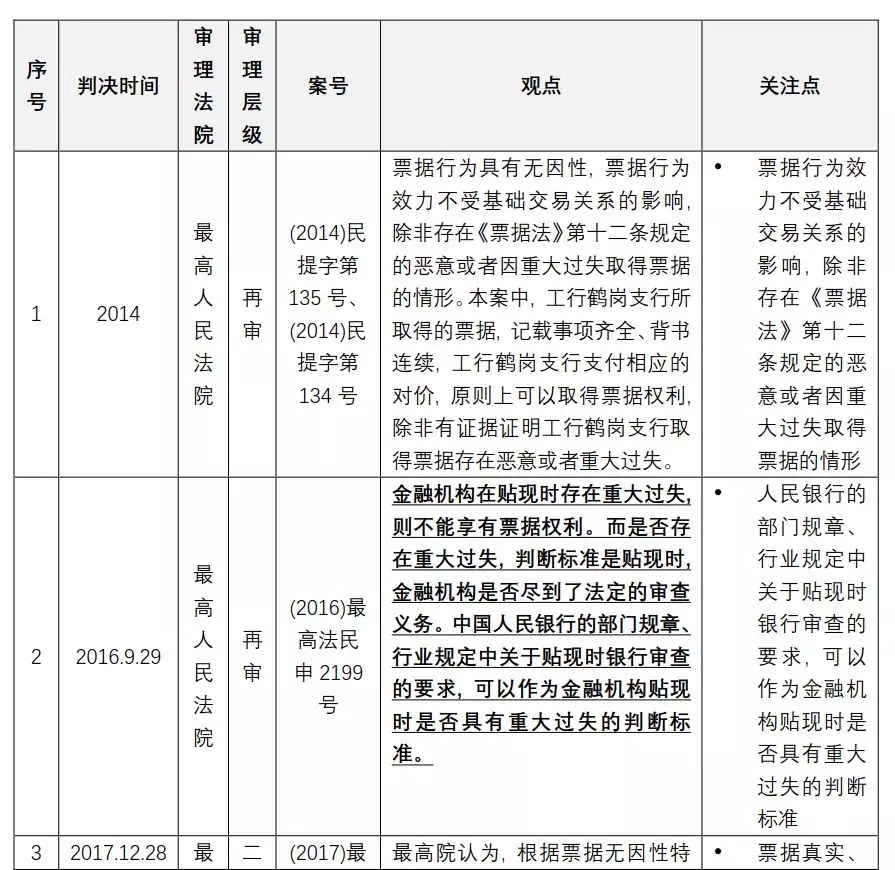

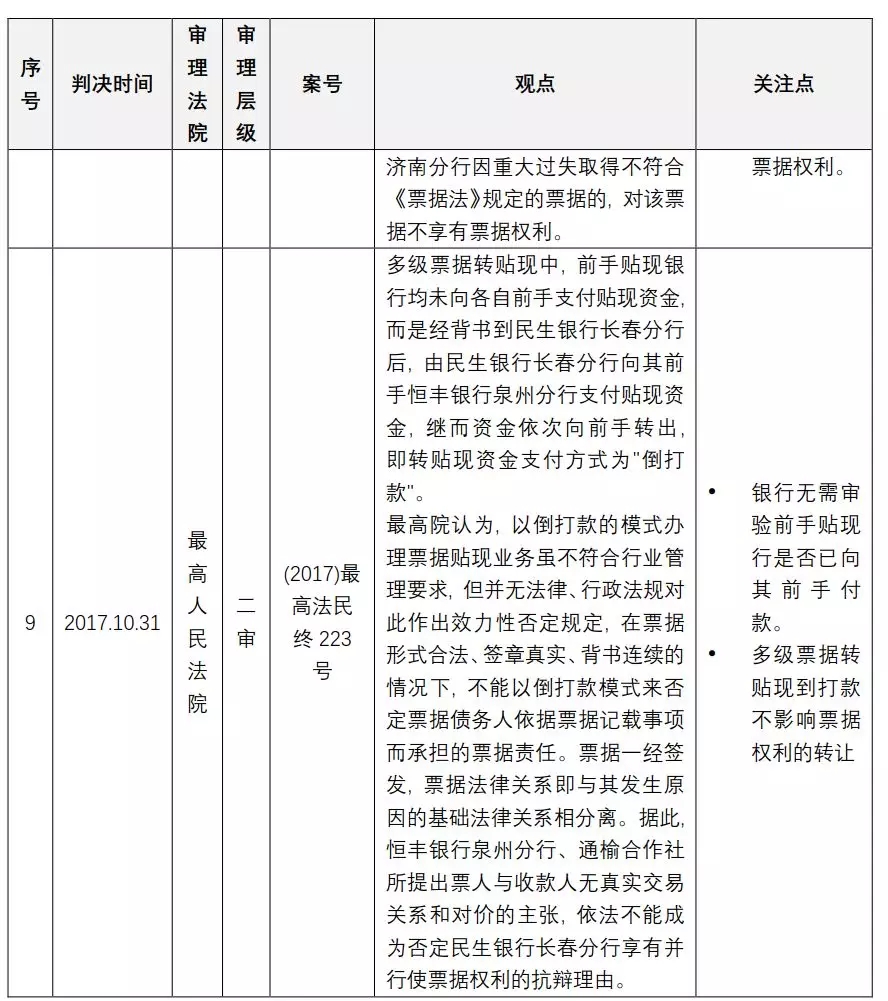

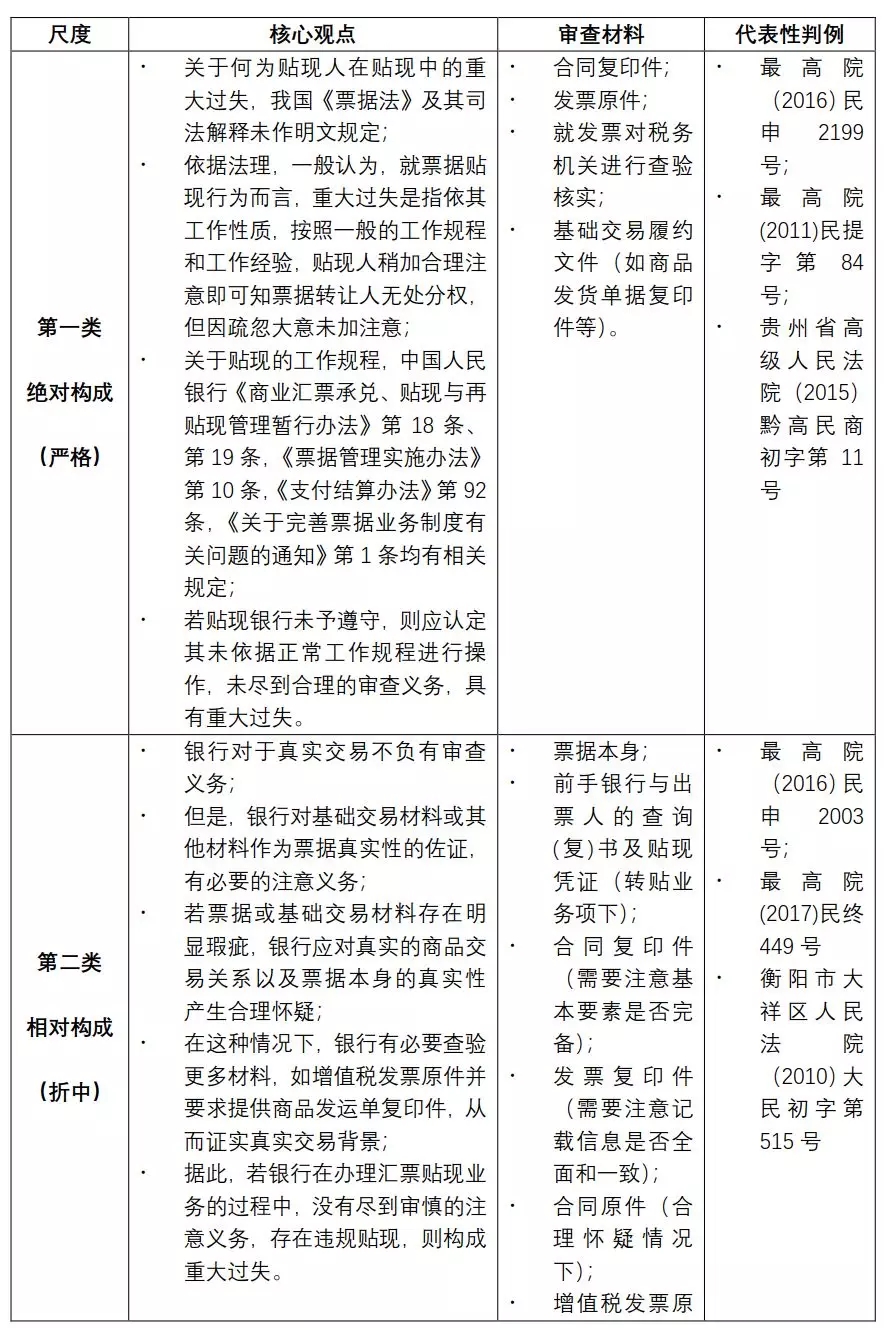

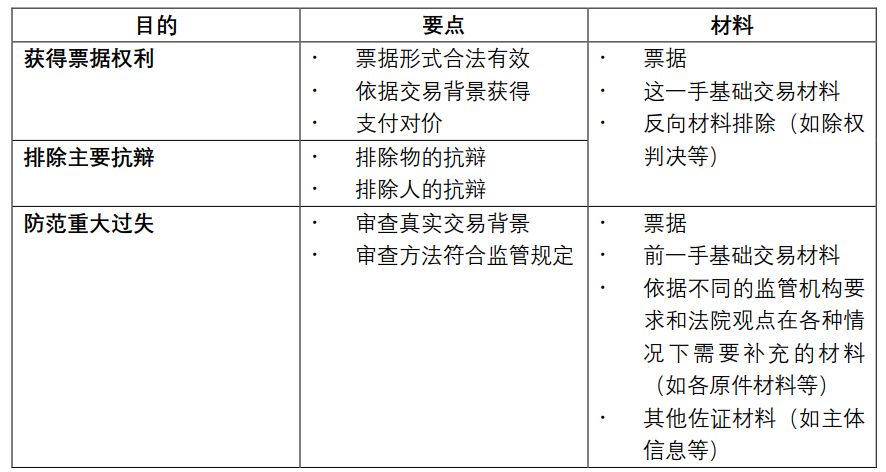

上面的票据抗辩,从理论上可以进行物的抗辩和人的抗辩分类,咱列个表格,就比较清楚了:

结合上面的表格,我们会发现:

- 物的抗辩,基本上只需要对票据本身的形式要件进行审核,就可以完成排查了。

- 人的抗辩,核心在于两点:(1)对于持票人与债务人的直接原因关系/债权债务关系进行审查;(2)对于持票人取得票据是否存在重大过失进行审查。

对于(1),我们主要是就这一手的基础交易背景材料(合同/发票/履约文件等)进行审查。那么对于(2),该怎么审查呢?

重大过失的认定

对于上面讲的这个“重大过失”的认定问题,又要分情况讨论了。

对于银行票据贴现业务来说,“重大过失”一般还就是和前手基础交易的审核联系在一起的。原因是:

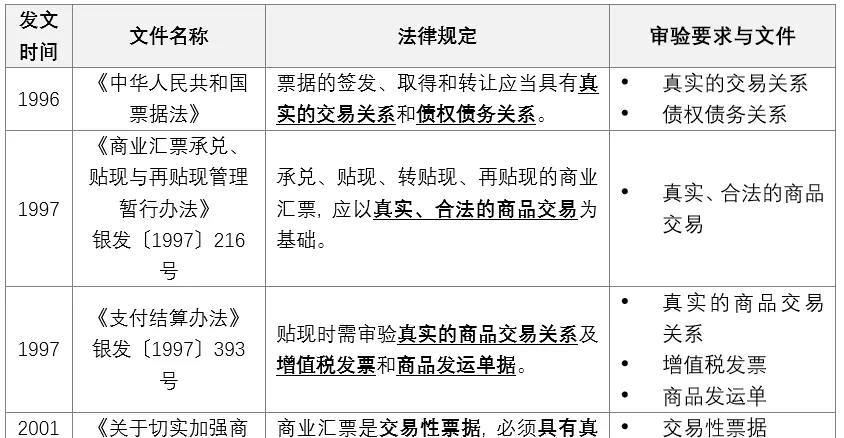

- 以人民银行为代表的各监管机构,在法规中对贴现的审核义务,有着较为详尽(但是尺度不断变化)的规定;

- 各级人民法院,在各种司法判例中,经常将是否按照上面的监管机构规定和要求,进行基础交易的审核,作为是不是构成重大过失的要素进行审查。

而对于其他非贴现业务来说,我们只能说:

- 有可能,但也不一定参照银行的贴现业务认定标准来;

- 反过来说,只要你做到了银行贴现业务的标准,那逻辑上你已经做到了最严格的标准了。

这银行贴现重大过失的认定标准啊……其实也是一言难尽。

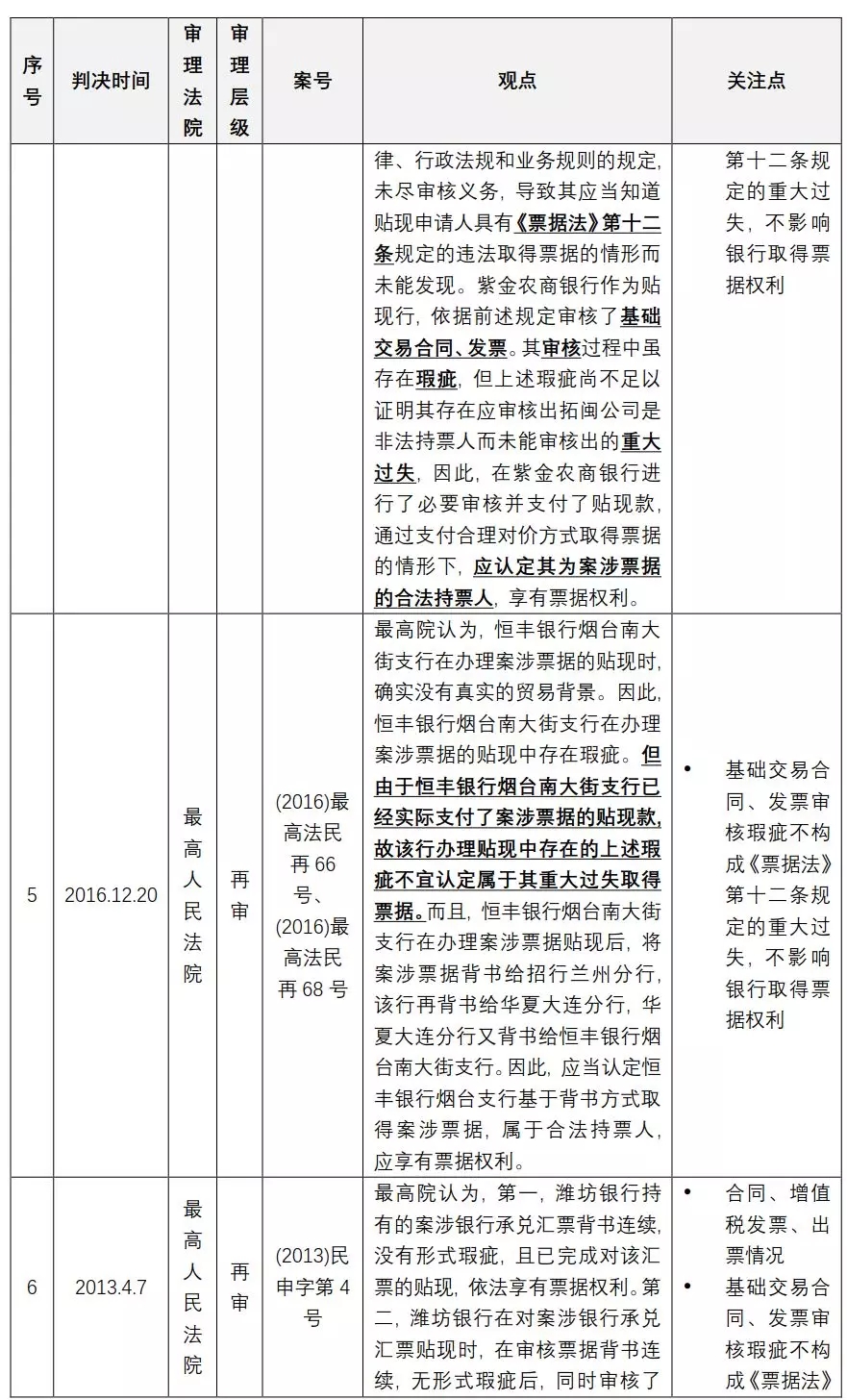

从严格到宽松,从宽松又到严格,2016年最高人民法院的两个判例,实在是很有代表性:

判例1

第一个判例是最高人民法院在2016年9月的判例:

(2016)最高法民申2003号(“2003号判例”)

大冶市日增鑫矿业有限公司与恒丰银行烟台银河支行、恒丰银行股份有限公司烟台分行票据损害责任纠纷申请再审案

案情简述:

- 日增鑫公司因买卖关系经背书转让取得银行承兑汇票;

- 取得票据签章后,被自然人孙霖诈骗去贴现,随后连续背书转让至悦川公司;

- 悦川公司向恒丰银行申请贴现,并提交了贴现申请书、商业汇票、悦川公司与前手的购销合同复印件及增值税发票复印件等材料,恒丰银行审查了前述材料,并办理了贴现。

审判观点:

- 考察持票人是否具有重大过失,应当主要从票据本身的真实性、记载事项的完整性、背书的连续性、前手的身份证明等方面予以认定;

- 《最高人民法院关于审理票据纠纷案件若干问题的规定》第14条[1]的规定也从反面印证了对是否具有真实的债权债务关系进行审查,不影响持票人的票据权利,不能作为其取得票据是否构成重大过失的判断标准;

- 恒丰银行对悦川公司提交的贴现材料履行了必要的审查义务,履行了谨慎的注意义务,认定恒丰银行无重大过失。

这个判例出来的时候,市场上是一片欢呼雀跃。因为这个判例实际上改变了最高人民法院在(2011)最高法民提字第84号判例所持有的,一直被市场视为标杆的,认为不审查真实交易背景可能被认定为重大过失的一贯观点[2]。

然而,到了2016年的年底,另一个最高院判例却横空出世了:

判例2

第二个判例是最高人民法院在2016年12月的判例:

(2016)最高法民申2199号(“2199号判例”)

孝义市凯通煤焦有限公司与晋商银行股份有限公司、山西金桃园煤焦化集团有限公司等票据返还请求权纠纷、返还原物纠纷申诉案

案情简述:

- 孝义市凯通煤焦有限公司经背书转让取得银行承兑汇票,并将该汇票背书后交由赵文发代为查询;

- 经一系列串通,汇票先背书转让予山西焦炭集团国内贸易有限公司,再由其背书转让予山西金桃园煤焦化集团有限公司;

- 山西金桃园煤焦化集团有限公司以该等汇票,以及其与山西焦炭集团国内贸易有限公司(卖方)的副一级焦炭购销合同和增值税专用发票扫描件的打印件等材料,办理了贴现。

- 涉案购销合同和增值税发票打印件均系虚假的。

- 贴现是票据行为,金融机构在贴现时存在重大过失,则不能享有票据权利。

- 是否存在重大过失,判断标准并不是基础关系的真实与否,而是贴现时,金融机构是否尽到了法定的审查义务。

- 中国人民银行的部门规章、行业规定中关于贴现时银行审查的要求,可以作为金融机构贴现时是否具有重大过失的判断标准。

- 在涉案合同和发票复印件明显不能证实山西金桃园煤焦化集团有限公司与山西焦炭集团国内贸易有限公司存在真实交易关系和债权债务关系,且未提供商品交易合同和增值税发票原件的情况下办理贴现,存在违规行为,构成“重大过失”。

这个判例,与此前最高院的审判思路基本上是一致的,与司法实践中其他地方法院的审判思路,也基本一致。

所以,简单来说,既然2016年底,最高院又把观点掰了回来,那我们在审查时就要注意:

- 前手的基础关系是否真实有效,并不是债务人对这一手持票人抗辩的法定理由;

- 但前手的基础关系如果并不真实,那么需要区分情况看是否构成重大过失;

- 如果前手的基础关系不真实,且作为金融机构在办理贴现业务时,没有按照规定进行审查,构成重大过失;

- 上面说的规定,主要参照中国人民银行的部门规章和行业规定。

最高院有意思的判例其实还有很多,我们专门整理了一个附件,供大家参考。

关于贸易背景的审查

不解决实际操作问题,再好的文章也是水货。

嗷嗷待哺的从业者一定想问,你说了那么多,那这真实交易背景,我到底怎么查?看哪些材料?

两个层面解决这个问题:

规定层面

判例层面

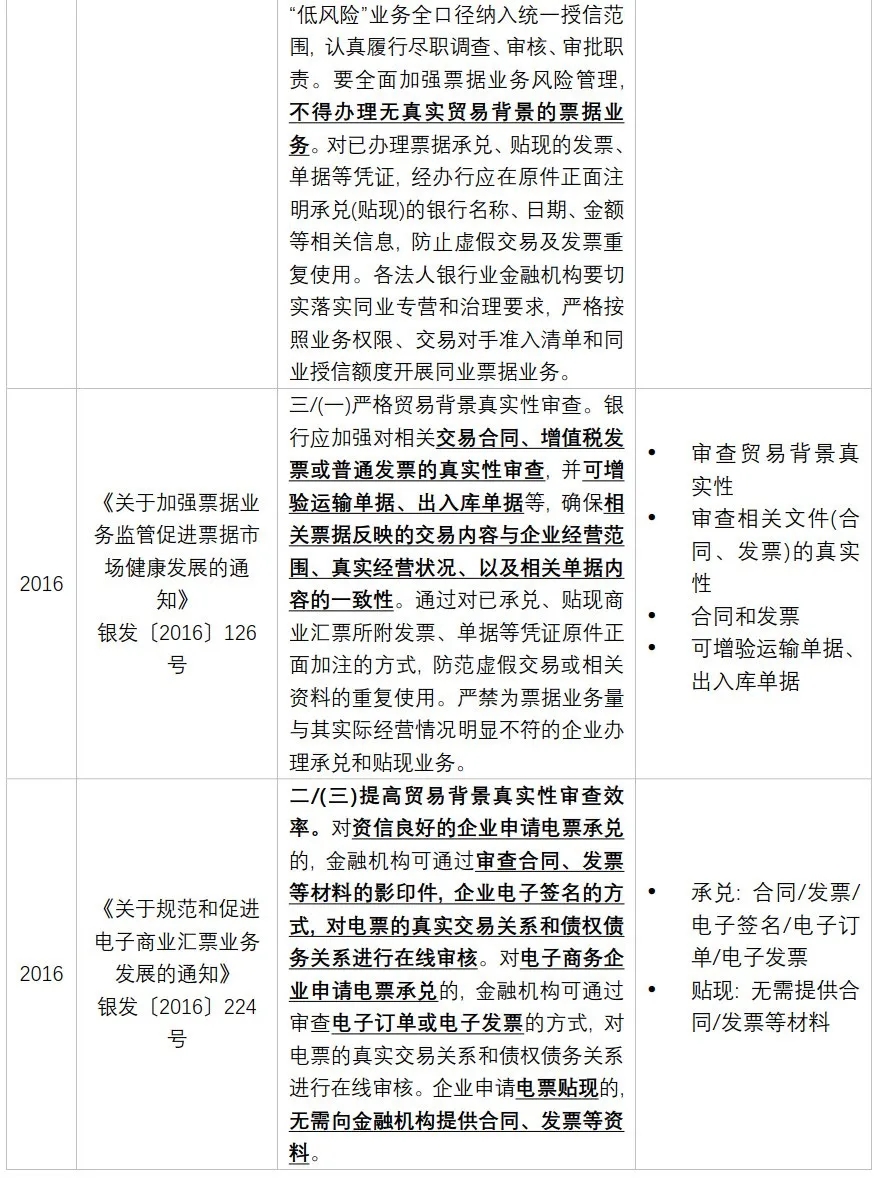

在判例层面,核心问题在于,究竟能否直接以是否按照中国人民银行的相关行政规章要求进行票据审查,作为是否构成“重大过失”的核心条件。

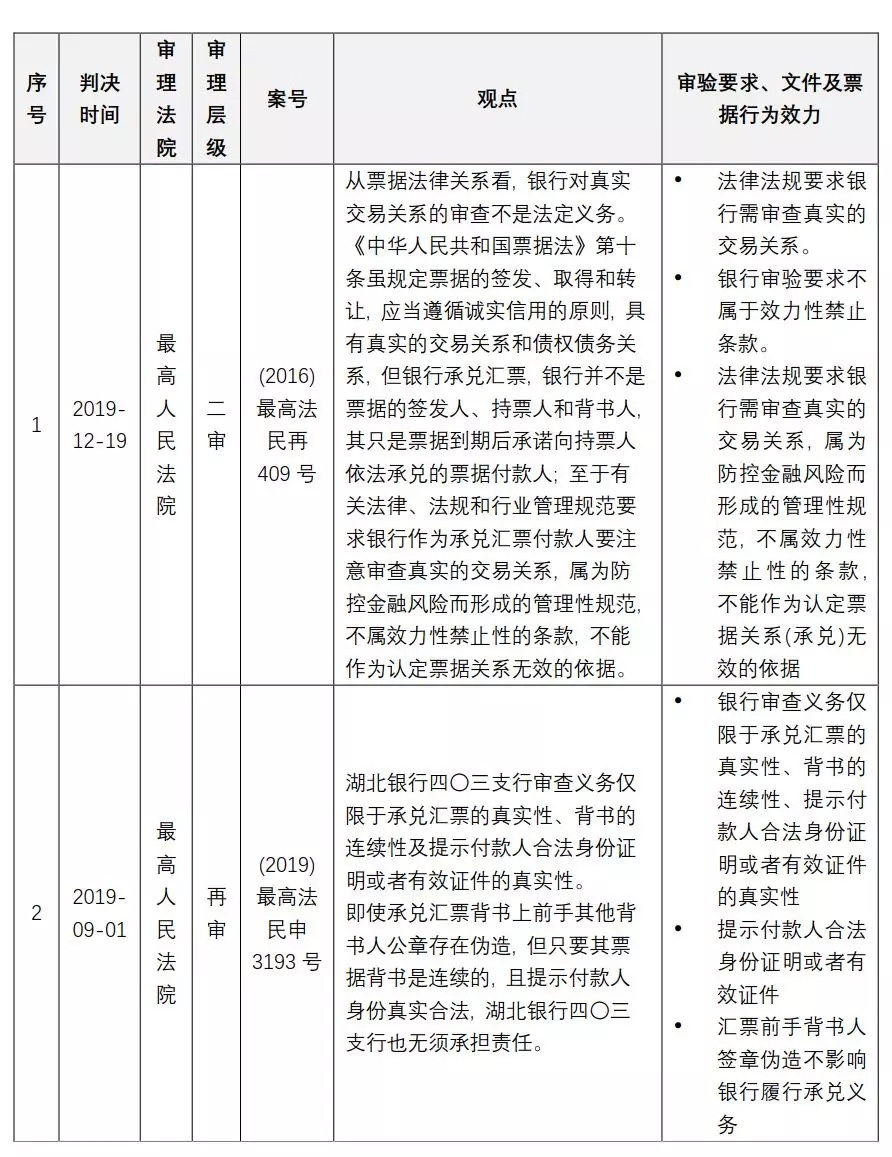

在各类判例中,大致存在三种观点[3],我们也简单列了个表,供大家直接拿去参考:

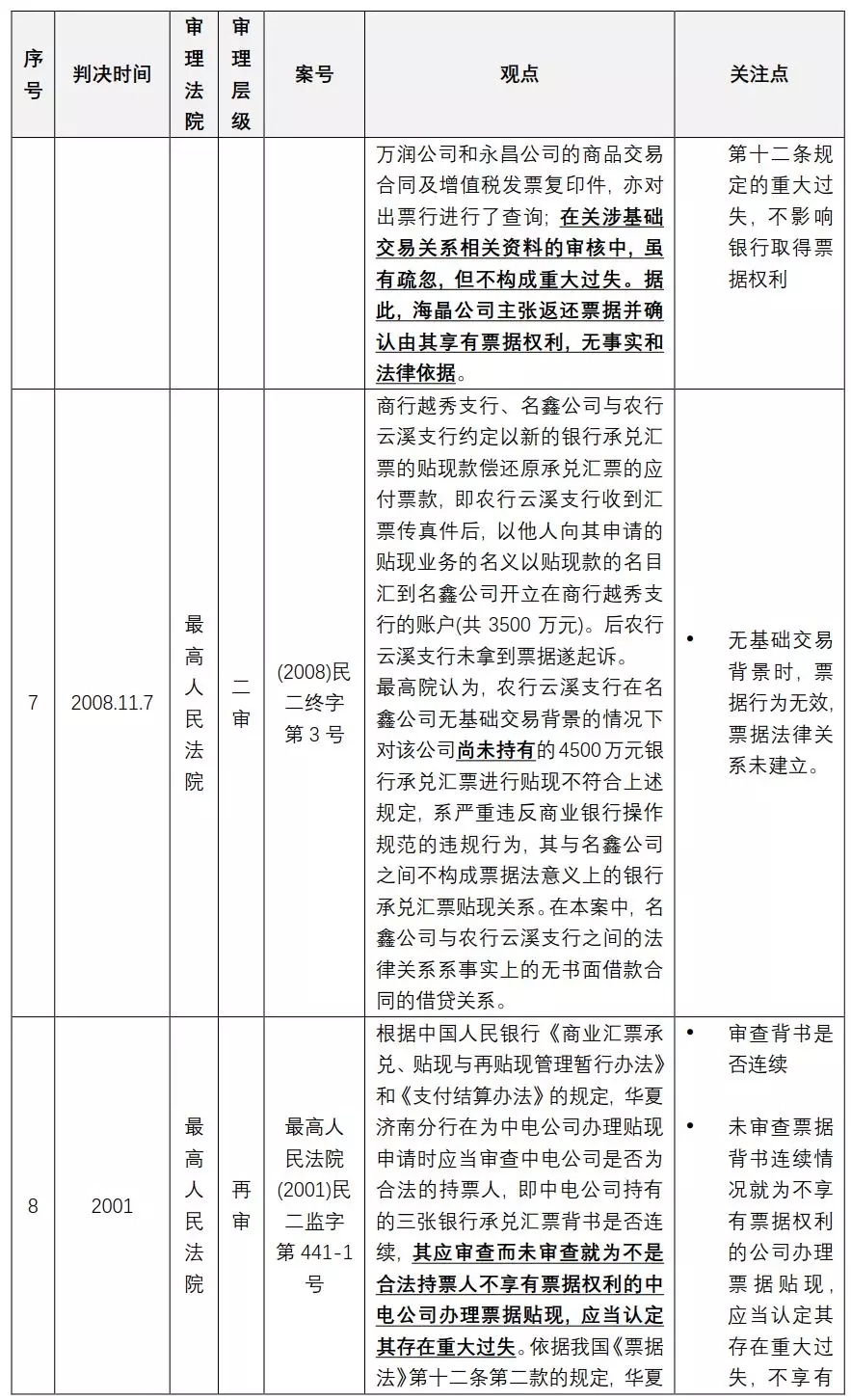

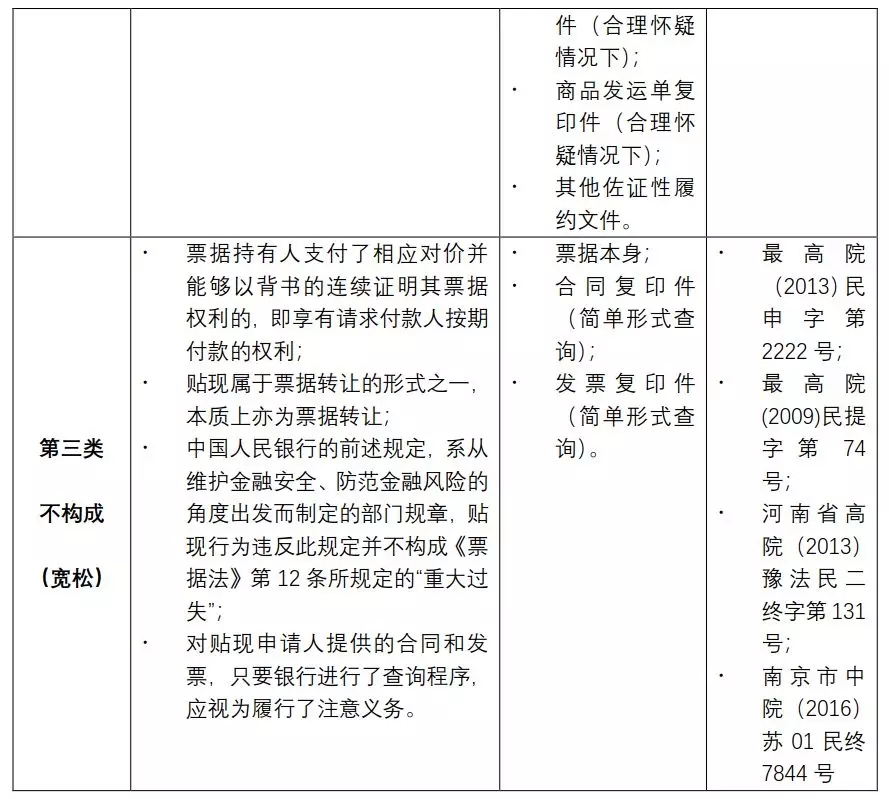

总结

说了那么多,用最简单的表格,总结一下要点(具体材料不重复了,见上文):

嗯,除了这些,其它神叨叨的把票据尽调弄成比基础应收账款尽调还烦的东西,都是玄学,别信。

*** 以下无正文 ***

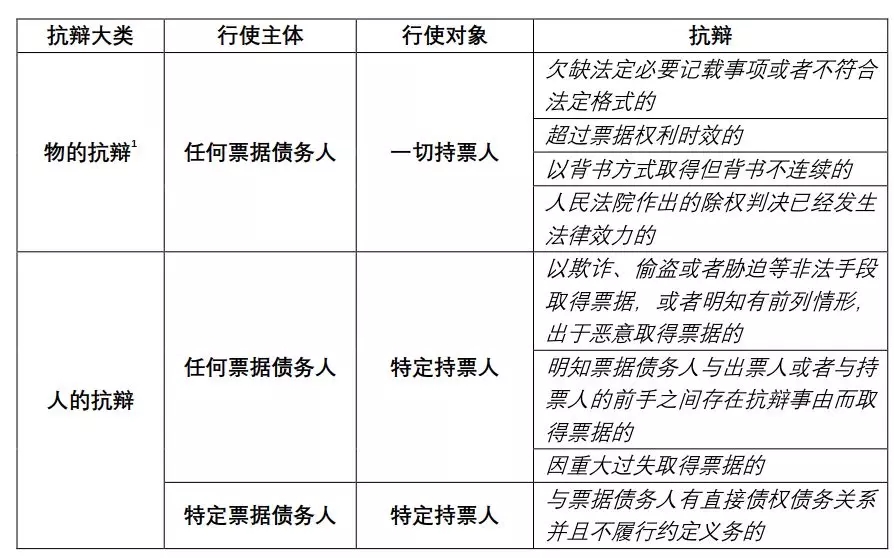

附件一 最高院票据审查判例一览

(一)承兑业务案例

司法实践普遍认为, 承兑银行的审查义务仅限于承兑汇票的真实性、背书的连续性及提示付款人合法身份证明或者有效证件的真实性, 法律、法规和行业管理规范要求银行作为承兑汇票付款人要注意审查真实的交易关系, 属为防控金融风险而形成的管理性规范, 不属效力性禁止性的条款, 不能作为认定票据关系(承兑)无效的依据。

(二) 贴现业务案例

司法实践普遍认为, 贴现银行的审查义务仅限于票据真实、票据要素齐全、背书连续核查, 且不存在《票据法》第十二条规定的恶意或者因重大过失取得票据的情形。

(2016)最高法民申2199号案例[4]中, 最高院认为, 中国人民银行的部门规章、行业规定中关于贴现时银行审查的要求, 可以作为金融机构贴现时是否具有重大过失的判断标准, 该案未明确前述央行规范性文件的构成, 但(2017)最高法民再116号案[5]中, 最高院明确, 贴现行未履行票据项下真实的交易关系的审查义务[6], 不构成重大过失, 其他案例亦持相同观点[7]。结合目前案例, 仅在贴现行存在应发现票据真实、票据要素齐全、背书连续存在瑕疵而未发现的情形[8]时, 法院会判决银行不享有票据权利。