新力控股作为行业的一匹“黑马”,新力控股成立第十年便跨入“千亿俱乐部”,一时风光无两。然而今年以来其不断上演商票逾期、“股债双杀”,如今走到了违约的边缘。

2.5亿美元债将违约

2021年10月11日晚,新力控股公告称,其境外融资安排出现技术性违约,且目前没有充足财政资源用于偿还本月18日到期应付的2.5亿美元债本息,该等项款预计到期日无法偿还。

新力控股公告

公告称,由于新力控股2022年1月和6月到期的另外两期合计4.6亿美元债券设有交叉违约条款,倘若持有人要求加速清偿,则所有公募债券可能立即到期及应付。

此前,新力控股附属公司境内债务利息逾期未偿,应于9月18日支付利息合共3874万元,另外有债权人要求其偿还本金及利息合计7542万美元。

据公开资料,新力控股这笔2.5亿美元、票息9.5%的美元债,发行于2020年10月,应于今年10月18日到期兑付。

值得注意的是,新力控股走向违约并非没有预兆,今年8月其多家子公司被曝出现票据逾期、拒付等现象,债务风险初露。

随后,新力控股上演“股债双杀”戏码,9月20日其股价暴跌超90%,市场已对其债券爆雷的预期提前反应。

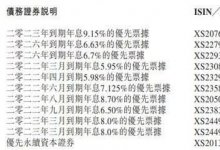

《小债看市》统计,目前新力控股共存续3只美元债,存续规模6.99亿美元,均将于一年内到期。

存续美元债明细

近日,国际三大评级机构悉数下调新力控股的评级,并将其继续列入负面观察名单。

屋漏偏逢连夜雨,在外部环境极其恶劣情况下,新力控股旗下物业公司——新力服务赴港上市失败,更让其陷入雪上加霜境地。

高杠杆、高负债

据官网介绍,新力控股创办于2010年,聚焦江西、长三角、大湾区、中西部核心城市以及中国其他区域的潜力城市,已进驻50+城市。

2019年11月,新力控股登陆香港资本市场,成为最年轻的香港上市内房企。

新力控股官网

从销售上看,2020年新力控股总合约销售额达1137.4亿,首次跻身“千亿俱乐部”,但其中权益合约销售金额仅504.2亿元。

今年上半年,新力控股完成全口径销售额达588亿元,同比增长35%;实现权益销售额270亿元,同比增长28.4%,完成全年销售目标的51%。

据克尔瑞数据,上半年新力地产以413亿操盘金额位居房企第43位;以269.4万平方米操盘面积位居第39位,属于50强中型房企。

克尔瑞数据

2021年上半年,新力控股实现营业收入112.2亿元,实现归母净利润7.64亿元,同比下滑7.06%。

值得注意的是,新力控股的经营性现金流净额常年为负,直至2020年才有所改观,这对其债务和利息的保障能力产生不利影响。

在利润率方面,2020年新力控股毛利润率为24.4%,同比下降5.2个百分点,今年上半年再次下滑至21.73%,连续三年走低,主要因为其交付项目的土地成本高于往年。

今年以来,新力控股已削减土地收购支出,以保留流动性用于偿还债务。

截至2021年6月末,新力控股土地储备规模为1440万平方米,从分布来看以三四线城市为主。

截至同报告期,新力控股总资产为1120.38亿元,总负债918.04亿元,净资产202.34亿元,资产负债率81.94%。

从房企融资新规“三道红线”看,新力控股扣除预售款外的资产负债率为73.5%,净负债率为50.5%,现金短债比是1.4,踩中一道红线仍归为“黄档”,有息负债规模年增速不得超过10%。

值得注意的是,2019年新力控股净负债率从240%骤降至67%,少数股东权益成了其负债率和利润的调节器。

《小债看市》分析债务结构发现,新力控股主要以流动负债为主,占总负债的80%。

截至2021年6月末,新力控股流动负债有754.28亿元,主要为短期借贷,其一年内到期的短期债务有132.4亿元。

其中,新力控股信托贷款和其他融资有47亿元,占其短期债务的35%。

相较于短债压力,新力控股流动性较好,其账上现金及现金等价物有193.49亿元,可以覆盖短债,短期偿债压力尚可。

在备用资金方面,新力控股的金融机构授信总额为952亿元,其中未使用授信额度和未提款额度所占比例为74%,可见其财务弹性较好。

除此之外,新力控股还有163.76亿非流动负债,主要为长期借贷,其长期有息负债合计155.15亿元。

整体来看,新力控股的刚性债务近300亿,主要以长期有息负债为主占比54%,带息债务比为31%。

近年来,新力控股严重依赖外部融资或股东投入,其融资渠道较为多元,主要依赖于银行借款和信托。

截至2020年底,新力控股的债务结构为51%银行贷款、26%非标融资、16%离岸美元债以及7%在岸公司债,可见看出其非标融资占有息负债比重高,短期偿债压力较大。

如今,新力控股不得不寻求处置资产“卖子求生”,但并不容易。

据悉,金科服务(09666.HK)正在和新力控股旗下的新力服务洽谈收购事宜,但目前这笔交易还没有最终敲定。

为换取现金,新力控股全国范围的项目均在出售之列,近日其将旗下安徽新创房地产开发有限公司50%股权转让予“弘阳系”的郑州阳韵房地产开发有限公司。

总得来看,新力控股虽然跨入千亿房企,但其权益销售占比较低,销售“虚胖”;刚性债务不断推升,融资成本较高,且非标融资占比较高。

黑马房企

2010年才成立的新力控股,堪称房企的一匹黑马。

张园林在家排行老二,大哥张国印曾控股江西五建,三弟张国金手握广西路港。

2002-2006年期间,出身建筑行业的张园林,曾在大哥掌管的江西五建工作,为人十分低调。

2010年3月,张园林在南昌成立新力控股的前身江西新力置地,有了第一个项目新力帝泊湾并顺利热销出圈。

五年后,新力销售规模达到45亿,跻身江西房企前三甲。

2016年,新力突破百亿大关,销售额高达161亿元,随后张园林走出江西,将版图扩张至惠州、苏州等四个城市。

次年,新力将总部迁往上海,形成上海、深圳、江西南昌三个中心,加速全国战略布局。

2018年,张园林提出了“保800亿争1000亿元”的业绩目标,为了冲击千亿,新力采用“120天启动开发、180天达到预售标准”的高周转开发模式。

而部分项目开发速度比口号还快,新力个别项目从开工到拿预售仅需一个多月,甚至有个别项目在尚未取得《建设工程施工许可证》的情况下便擅自动工。

2019年,新力控股集团登陆港股市场,同年实现合同销售金额914.22亿元,实现火箭速度。

然而,高周转导致产品质量问题而引发的业主维权事件屡屡出现,新力控股也因违规建设多次被政府部门处罚通报。

2019年3月,新力业主曝光新力东园涉嫌虚假广告;同年新力禧园有业主反应卖房违规收茶水费,交房检验后发现房屋质量漏水、刚交付路面坍塌……

同时,极速狂奔的新力还要承受高负债高成本的资金压力,集团管控及人才流失、品牌美誉度下降等一系列问题也给这家上市不久的黑马房企造成了巨大困扰。

今年7月8日,一封《新力地产老板张园林求救信》在网上流传。

信中称,2019年张园林在推动新力上市时遭遇金融诈骗集团,欠下16亿港元高利贷,至今未能脱离债务危机,但随后遭到公司辟谣。