4月11日,正荣地产公告称,在过去的数周内,因上海新冠疫情,正荣地产的部分运营已暂停,销售及资产处置的进度推迟。且受房地产市场环境、金融环境等诸多不利因素、上海封锁的规模及持续时间都无法预料,正荣集团的流动资金出现周期性问题。

致使未能于4月9日宽限期最后一日前对2020年5月票据及2021年6月票据支付总计2042万美元的利息,构成2020年5月票据及2021年6月票据项下的违约事件。

据悉,2020年5月票据、2021年6月票据、2020年9月票据、2020年6月票据及2020年1月票据的条款,正荣地产有30天的宽限期支付利息。

公告还提示,由于上述情况,正荣地产预计可能无法在宽限期支持2020年9月、2020年6月及2020年1月发行的三期票据,这三期的票据利息分别为1287万美元、830万美元及1142万美元,他们的宽限期的最后1天则为2022年4月10日、2022年4月14日及2022年5月14日。

对此,公司表明正尽最大努力以履行所有债务义务,计划不迟于2022年5月31日支付2020年5月票据、2021年6月票据、2020年9月票据、2020年6月票据及2020年1月票据各自的利息。同时,公司还称希望能给予更多时间安排付款。

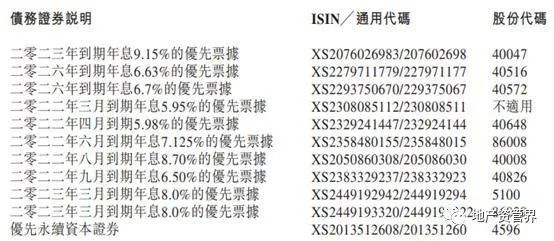

公告显示,以上预计不能支付的票据,不会引起下表所列示债券的的交叉违约。

最后,公司称可能无法支付展期于2022年4月13日到期的年利息5.98%,本息共计2336万美元的优先票据。

债务压顶

据媒体稍早统计,正荣地产一年内到期的短期债务有203.4亿元。最棘手的显然是美元债。

Wind数据显示,正荣地产目前共有16笔未到期境外券,存续规模约40亿美元,平均票面利率为7.30%,其中一半债券将在年内到期。11月19日,惠誉将正荣地产的评级展望由正面调至稳定,并确认其长期发行人违约评级为“B+”。

正荣地产面对的债务压力并不小。根据财报,截至2020年底,正荣地产总债务达到672.9亿元,近三年平均复合增幅为20.3%。而到2021年中报时,公司总债务规模已达713.3亿元,同比增长12.2%。

按照房企“三条红线”的要求,正荣地产尚有剔除预收账款的资产负债率还未达标。2021年中报显示,公司剔除预收账款的资产负债率72.4%,相比2020年末下降4.2个百分点;净负债率57.2%,较2020年末下降7.5个百分点;现金对短债比2.2倍,短期负债在债务中的占比继续下降至28.5%。

值得一提的是,房地产行业的再融资渠道较紧,正荣地产“借新还旧”这一招,怕是短期内难奏效。

在此背景下,正荣在今年1月份开始,陆续开始甩卖项目股权。1月30日,正荣(厦门)置业有限公司转让厦门市荣璐置业有限公司49%股权,平安信托有限责任公司接盘。

“改善大师”

正荣地产是正荣集团下面的地产集团,后者除了地产还有正荣产业和正荣资本两大业务板块。创始人欧宗荣1964年1月出生在福建莆田。

在住宅开发方面,正荣地产立足“改善大师”的定位,专注改善人群,从项目择址到产品设计,均坚持以中高端客户的需求及喜好为中心,致力打造品质人居住宅产品。

作为闽系房企江湖的一员,曾经的速度是很快的。公开数据显示,2014年正荣集团的营业收入才30.4亿元,到了2017年,已经接近200亿元。

随后正荣将总部搬迁至上海,并于2018年在香港上市,当年正荣地产销售规模也突飞猛进,正式跨入千亿房企的行列。

据公开披露,正荣2021年累计合约销售金额约为1456.43亿元,同比增长2.64%;合约销售面积约为880.26万平方米,合约平均售价为每平方米16500元。正荣地产在克尔瑞2021内地房企销售排行榜中排在第25位。