近年来,本律师承办了多起涉及票据业务的犯罪案件的辩护涉案金额巨大,案情复杂,各种票据业务的运作让人眼花缭乱。办案之余不由感叹:几乎所有的金融犯罪都与银行业违规操作密切相关,此次单就商业汇票“倒打款”这一乱象,举例提示一下刑事风险。

一、票据流转的常态

“倒打款”不是法律术语,而是票据圈里的行话。为了表述明白,我们先说说通常情况下商业承兑汇票是怎么流传的。

举个例子吧,A公司要向B公司支付一笔500万元的货款,却没有那么多资金,B公司可以基于A公司的良好商业信用接受A公司开具(或承兑)的商业承兑汇票。在这张汇票上,A公司是付款人(出票人),B公司是收款人,票面金额500万,期限为6个月。

那么B公司拿到汇票以后,有两种选择,一是6个月到期的时候,持票到A公司开户行要求兑付这500万;第二是6个月还没到呢,B公司急需资金,就把这张500万的承兑汇票贴现了,也就是提前变现拿到钱——但这就不是500万了,接票的下家C要收取贴现手续费,比如5%,那扣掉25万、B公司就拿回475万。

在第二种情况下,B公司可以贴现给C公司(也有可能是C银行),C公司(或C银行)又可以贴现给D公司(或D银行),以此类推,由此实现票据流转。在那张承兑汇票的粘单上“被背书人”栏里,就会分别有A、B、C、D的盖章,表示票据流转过程是A→B→C→D,这就是所谓的“背书连续”。那么在票据流转过程中,资金应该是C扣除贴现手续费后付给B,D扣除贴现手续费后付给C,即C→B、D→C,以此类推。比如说票据最后流转到了G公司,正好6个月到期了,那么G公司就持票到A公司开户行要求兑付这500万。

二、作为铺垫的前三招

按理说票据应该是上述流转方式,可无奈这世上聪明人太多了。说到底,之所以用票据,不外乎是因为缺钱,那么缺的钱很可能不光是货款,或者根本就不是货款,于是第一招“左右互博”就出现了。

还是拿上面的例子来说,A公司和B公司的实际控制人其实是一个老板T,他缺钱却难以从银行贷到款,恰恰他又和甲银行的S行长是多年好友,于是用A公司开票给B公司。可这左口袋掏给右口袋、没钱不还是个空吗?别急,第二招出现了——“银行背书”!

相比银行承兑汇票这类“硬通货”,商业承兑汇票则是“软通货”,因为保不齐票据到期的时候,持票人到开户行要求兑付,开户行两手一摊,说“对不起,您所拨打的用户已欠费停机。”那可怎么办呢?

B公司不是可以将票据贴现转让吗?让他转给C,而C刚好是一家村镇银行。怎么?觉得村镇银行不够分量?那好,C再转给D,D恰恰是一家上市的股份制商业银行,这下有了C、D银行背书,这张商业承兑汇票就成了硬通货!再往下流转,D再转给E、E再转给F、F再转给G…以此类推。最后到了G公司手里,6个月到期了,G持票找到A公司的开户行要求兑付,如果发现兑付不了,可以追索前手,即G→F→E→D→C→B。因为中间有D、C这样的银行来背书,G、F、E他们不用担心拿不到钱的。

那么问题来了,村镇银行C和股份制商业银行D凭什么要掺和这事儿?就为了那么点贴现手续费要冒那么大风险,难道他们不担心A、B公司没钱付吗?这就是第三招——“银行兜底”。村镇银行C、商业银行D在做背书之前,和A、B公司的T老板联系的一家M银行分别签订了“远期兜底合同”。该合同约定,不管承兑汇票如何流转,一旦兑付不了,而让C银行或D银行承担了兑付责任,这钱就找M银行来承担。

那么M银行为什么要来兜这个底呢?不外乎两个原因:无利不起早;人有多大胆、地有多高产——或者概括为一点,利令智昏。这里留个伏笔,后面再说。

有了前三招“左右互搏”、“银行背书”、“银行兜底”,终于迎来了终极大招“倒打款”。大家一定会关心,钱是怎么走的?还是按第一部分的通常做法吗?肯定不是。

三、“倒打款”的资金路径

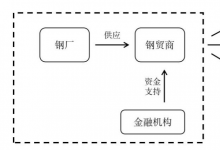

我们把上面的例子稍加改动:出票人还是A公司,收款人还是B公司,B公司先把票贴给了B2公司(其实是票据中介公司),B2公司贴票给C村镇银行(即直贴行),C银行贴票给D股份制商业银行(即所谓的“过桥行”),D银行又贴票给了D2银行(实际出资行)。

票据资金呢,通常情况下是扣除贴现手续费后,接票的下家向出让票据的上家付款,即资金路径为B2→B、C→B2、D→C、D2→D,即一手交钱一手交票,B公司是第一家收到钱的,这是票据前后手的正常交易。

然而在“倒打款”的情况下,资金流向是反过来的,直接是D2→D→C→B2→B。也就是说实际资金是D2银行出的,他先付款给D银行,D银行扣除过桥费用后付款给C,C扣除过桥费用后再付款给B2,B2扣除费用后再付款给B,从而A、B公司的实际控制人T老板通过开承兑汇票,支付相应资金成本后,实际融到了一笔票据资金。

作为实际出资行,D2银行因为票据上有D银行来背书,D2银行他们根本不用担心拿不到钱,这就是基于票据的无因性。不管基础业务是贸易还是借贷,只要你D银行签章有效,我D2银行出的钱就丢不了,因为可以向前手D银行追索嘛,何况我D2银行还可以再把票据贴现转让出去,先把大部分资金收回来、赚个手续费差价再说。

“倒打款”有很强的隐蔽性,因为从票据形式上来看是完全符合“背书连续”的要求的,与正常的票据贴现业务操作无异。而票据资金会在很短的时间内完成,因为直贴行、过桥行、实际出资行的经办人都是沟通好的。票据中介公司人员往往携带票据,乘坐飞机在一天内辗转几个城市的几家银行,尽快完成书面文件的签章,一旦完成甚至在没见到票据的情况下,票据资金也会在一两天之内按照预设的通道流动到位。但其与常规贴现业务不同的是,常规业务中从汇票的开具到每一次背书转让都存在一个真实的交易,而“倒打款”中从一开始开票到后续的背书转让都是虚假交易,其目的是通过“专业中介”的违规操作脱离金融监管骗取银行资金。

四、“倒打款”带来刑事制裁

看到这儿,想必已经看出“倒打款”存在诸多违规之处。的确,银监会等部门三令五申,如2015年底银监会下发的《关于票据业务风险提示的通知》(203号文)要求:“严禁携带凭证、印章等到异地办理票据业务,不得出租、出借账户,严禁‘倒打款’行为”。

可为什么还是发生了很多这样的事情呢?不外乎一个“利”字。

企业贷款难、融资贵、有融资需求;银行业者有业绩压力、要冲数据;票据中介行业穿针引线、乐见其成。可违规操作“倒打款”,就相当于把一干人等都押在了一桌赌局上!一旦企业资金链断裂、无法兑付,银行只能通过民事诉讼追索前手,前手再追其前手,最终砸在谁手里,谁就去报案寻求刑事救济。一旦刑事司法程序启动,违规就涉嫌违法犯罪,轻者砸了饭碗、赔钱破产;重者锒铛入狱、重刑加身。

在上述案例中签署“兜底合同”的M银行,就是因为其某位行长收受了“好处费”,未按审批流程申报,擅自在“兜底合同”上签章,由此闯下泼天大祸。

在本律师接触的案件中,因为违规操作票据业务被判刑的,有民营企业家,涉及骗取贷款罪、票据诈骗罪,后一罪名虽然取消了死刑,可无期徒刑也够受的;有银行的管理层和业务人员,涉及违法发放贷款罪、受贿罪等,原本身居白领、金领阶层,却穿上了条纹服,心理落差非常巨大;也有票据行业里呼风唤雨的大哥级“业界翘楚”,动辄撬动资金就是八、九位数,涉及到非法经营罪、行贿罪、骗取贷款罪、伪造非国家机关公文印章罪等,真是命运中馈赠的每一份礼物都暗中标好了价格。

五、反思

天下熙熙,皆为利来,天下攘攘,皆为利往。君子爱财,取之有道,德不配位,必有灾殃。在此告诫票圈中人,“富贵险中求”的想法要不得!一定要有底线思维,不要心存侥幸、以身试法。