文/肖仲华 承兑汇票这东西,说白了就是企业没钱支付经营款项,打个白条,承诺在一定期限(一般半年或一年)兑付的凭据。如果有银行担保承兑,就叫银行承兑汇票。若银行不愿意担保,企业就只能靠自己的商业信誉担保,简称商业承兑汇票。业界将二者简称为银承和

文/肖仲华

承兑汇票这东西,说白了就是企业没钱支付经营款项,打个白条,承诺在一定期限(一般半年或一年)兑付的凭据。如果有银行担保承兑,就叫银行承兑汇票。若银行不愿意担保,企业就只能靠自己的商业信誉担保,简称商业承兑汇票。业界将二者简称为银承和商承。

能开具承兑汇票的企业,当然是央企、国企和上市企业,一般企业是不可能有这个资格的,因为企业小,银行不愿承兑,也没有人愿意接受中小企业自己的信誉承兑。

承兑的本质,是掌握了上游资源的大型企业通过打白条的方式向中小微企业转嫁金融成本,抢夺中小微企业的信贷资源,是一种吸血的把戏和伎俩。

最近几年,承兑汇票大肆泛滥,而且愈演愈烈,大有从悄悄地吸血演变为公然抢掠的态势,已经成为严重危害实体经济运转的又一金融毒瘤。

承兑既转嫁金融成本,又抢夺信贷资源

金融和财税改革同所有改革一样,其背后必须有价值目标与价值诉求的支撑。当前的金融改革,其目标无非是去杠杆,防风险,扭转脱实向虚局面,服务实体经济,尤其要服务于中小微企业。

我们能够看到,近年来中央金融政策的导向始终是面向中小微企业服务,包括定向降准等货币政策,也包括减免税费等财税政策。为什么要这样做?

原因非常简单,中小微企业占全国企业总数的97.7%,贡献了80%以上的就业,70%以上的发明创造、60%以上的GDP,50%以上的税收。在全球经济普遍不景气的大背景下,在中国自己正在抓经济调结构和转型升级的背景之下,要避免经济衰退和出现大面积失业的情况,确保中小微企业的生存其实就是保增长,保就业,保民生。

正因如此,中央政府出台了一系列扶持和保护中小微企业的优惠政策,其中一项就是定向降准的货币政策。定向降准是在稳健货币政策的前提下,不搞普遍性的量化宽松,适度降低商业银行的存款准备金率,以便商业银行有足够的资金为中小微企业尤其是其中的创新型企业提供信贷支持,这本是货币政策和信贷资源向中小微企业的倾斜。

但是,央企、国企和上市企业垄断和掌控着上游资源,中小微企业不得不依赖央企、国企和上市企业而生存,这是中国经济的现实生态。

在此生态之下,央企、国企和上市企业通过承兑汇票的方式,向依赖于他们生存的中小微企业支付承兑白条,逼迫中小微企业垫资做业务。中小微企业即便能享受国家的信贷扶持,能从商业银行得到贷款,但在承担了贷款利率的同时,又不得不接受央企、国企和上市企业的承兑汇票,承担承兑汇票的贴现利率。

贷款利率和贴现利率双重负担加持,这不仅没有真正扶持到中小微企业,反倒是逼着中小微企业负担加倍。而央企、国企和上市企业既向中小微企业转嫁了金融成本,又把中央政府对中小微企业的信贷优惠和服务转变成对自己的信贷优惠和服务。使中央政府的调控和扶持政策被消解于无形。

承兑既破坏市场均衡,又破坏金融和经济秩序

市场的基本功能是实现供需均衡,供需均衡的前提是有效需求。有效需求是真实的有购买力的需要。

说白了,有钱才消费,这叫有真实购买力。没钱打白条购买,不是真实的购买力,是虚假的购买力。白条多了,购力力和有效需求就都不真实。

基于虚假购买力实现的所谓供需均衡不是真实的市场均衡,相反是破坏了均衡,是通过虚假的均衡表象制造了真实的不均衡。这其实就是产能过剩和物资过剩的根源和罪首之一。

调结构和转型升级的目标就是去产能,让市场重回均衡。但承兑汇票这种东西的出现,恰恰是在制造虚假需求,让市场失去均衡的基础。

去杠杆,防风险,是近年金融监管和改革的重大目标。金融杠杆的放大有许多路径,影子银行和表外业务是放大杠杆的罪首,承兑汇票也是。近年对影子银行和表外业务进行了严密的监控,取得了一定的成效,但对承兑的放任,恐怕最终会使这些监控功亏一篑。

银行承兑的本质是变相放贷。企业没钱付款,银行出面打个白条承诺定期兑付,企业是要承担利率的,这本质就是银行变相放贷。只不过央企、国企和上市企业都很霸道,支付银行的利率通常都转嫁给了被迫接受承兑的中小微企业。中小微企业资金周转困难,通常都会拿到银行去提前贴现,银行赚取一笔贴现利息。

这种银行承兑,说白了就是银行对央企、国企和上市企业的变相放贷,让接受承兑的中小微企业承担贷款利息和贴现利息。

更可笑的是,许多央企、国企和上市企业并不差钱,但他们居然把自己的钱拿去做金融理财,业务上只对外支付银行承兑汇票。合作的银行既得到了巨额存款,又能对外开具承兑汇票变相放贷,两头通吃。企业一方面用自己的钱去赚取理财收益,一方面把信贷成本转嫁给下游中小微企业,也是两头吃,味口大得惊人。

企业自己的商业承兑更糟糕,实质是在银行货币体系之外开劈了第二个信用货币渠道,不仅扰乱金融体系的运转,更可怕的是透支企业信用,制造了大量的死账呆账,造成许多中小微企业因企业承兑失信而造成的经营危机,严重扰乱经济秩序。一个典型的案例是上市企业天翔环境(300362),因高额承兑无法兑现而被人告上法庭,被要求进行企业重整,面临重组或退市风险。在玩死别人的同时,最终也是玩死自己。

无论是银行承兑还是企业的商业承兑,任其泛滥成灾,首先是进一步放大了银行系统的金融杠杆,其次是放大了企业的杠杆,最后是放大了整个经济体的杠杆。在去杠杆、防风险的背景下,若听之任之,无疑会使去杠杆、防风险的一切努力付诸东流。

承兑对中小微企业、金融体系、整体经济运行的危害,比影子银行、贷款难贷款贵等问题还要严重,因为它迫使中小微企业用好不容易得到的贷款换来了一张张承兑的白条,既要承担贷款利息,又要承担承兑的贴现利息,使中小微企业的金融成本成倍增加。所以我说它是危害中小微企业和整体经济的又一颗金融毒瘤。

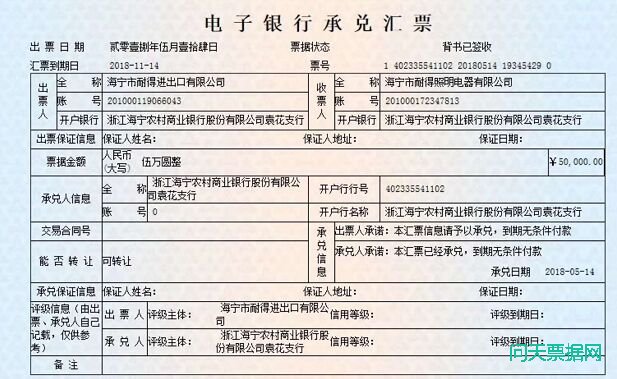

承况汇票的泛滥不仅没有受到有效的监控,目前还在进一步恶化。过去是纸质承兑,如今又开始电子承兑,大有加速泛滥的趋势。

希望能应该引起监管层和中央政府的高度重视,及时清查和监管承兑乱象,真正给中小微企业创造一个良好的生存环境。