商业银行是票据市场最主要的参与主体,贯穿整个票据生命周期始终。在票据签发和承兑环节中,商业银行作为平台发挥着无可替代的作用;在票据增信环节,商业银行通过自身的银行信用为商票“加持”,有效促进票据的流通转让;票据贴现环节中。

商业银行又作为资金方为企业提供融通资金,其根据票据市场供求设定的贴现价格直接影响着企业的融资成本。此外,在票据市场的创新过程中,商业银行提供的票据资产证券化和标准化票据等票据创新产品,可以帮助融资困难的中小企业获得参与资本市场直接融资的新渠道,激发市场活力,支持实体经济发展。可见,商业银行是票据业务发生的主战场,在票据市场中发挥着至关重要的作用。了解商业银行的票据业务,对理解票据市场的发展和商业银行的经营具有深刻的意义。

一、商业银行的传统票据业务

商业银行的传统票据业务主要包括票据的承兑、质押、贴现、转贴现和再贴现等。以下是对商业银行各项传统票据业务的介绍。

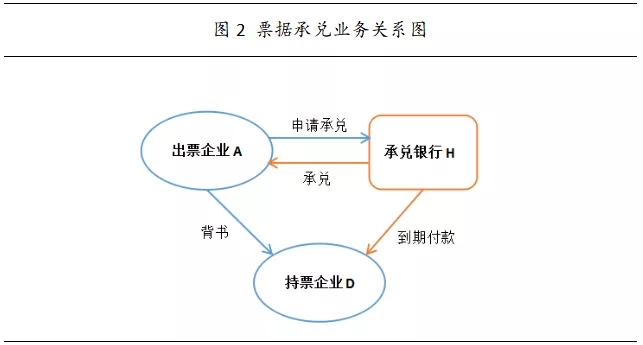

1. 票据承兑业务

根据汇票承兑人的角度划分,商业汇票大体可以划分为三类,银行承兑汇票、商业承兑汇票、财务公司承兑汇票。其中,银行承兑汇票以银行信用为基础,具有较好的流通性;商业承兑汇票的承兑则由财务公司以外的非银金融机构负责,存在企业破产等风险;由于财务公司也受中国人民银行和银监会监管,财务公司承兑汇票的流通性会高于商业承兑汇票,在理论上可以等同于银行承兑汇票,但在实践过程中,为了将其与银行承兑的汇票区分开来,业内更多的称之为“财票”。

当前的中国票据市场中,银行承兑汇票占据了近85%的市场份额。商业银行通过担保向市场融出了自身的信用,承诺到期时无条件向最终持票人支付款项,基于银行信用的票据具有更好的流动性。商业银行可从中获取相关手续费和30%左右的保证金存款收益,但也承担了出票人的现金流风险。

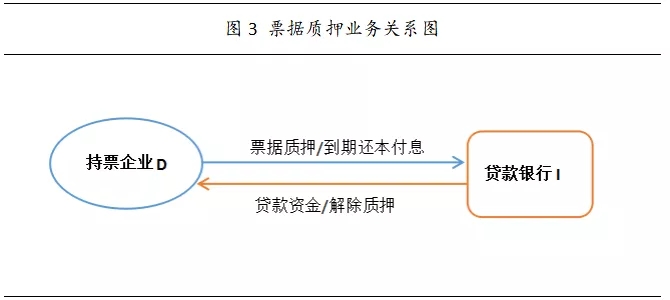

2. 票据质押业务

票据质押业务是指合法持票人以设定质权和提供债务担保为目的,在票据到期前以票据作为质押担保,向商业银行申请流动资金贷款,并偿付本息和相关费用的一项授信业务。票据的所有权未发生转移,但若持票人没有在约定期限间到期赎回,贷款银行可通过行使票据的质押权利对票据的所有权进行处理。票据质押为企业提供了一种低风险的担保方式,为解决融资困难问题提供了新的融资渠道,有利于企业维护生产经营的正常运行。

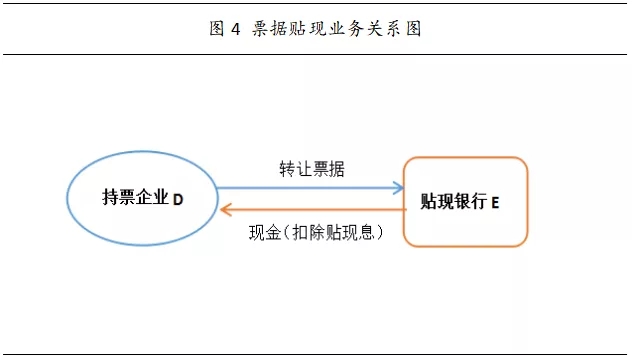

3. 票据贴现业务

票据贴现业务是一项银行授信业务,也被称为“直贴”。票据的持有人可将未到期的银行承兑汇票或商业承兑汇票向商业银行申请贴现,银行按票面金额扣除一定利息后将余额支付给收款人,贴现后票据归银行所有,贴现银行到期时凭票向承兑人收取票款。实质上,票据贴现业务就是商业银行通过购买未到期票据的方式向持有票据但急需现金的企业发放贷款,获取利息收益。对企业来说,票据贴现是一种高效的融资方式,能够以较低的融资成本快速变现,充分利用未到期票据提高资金的利用率。

4. 票据转贴现与再贴现业务

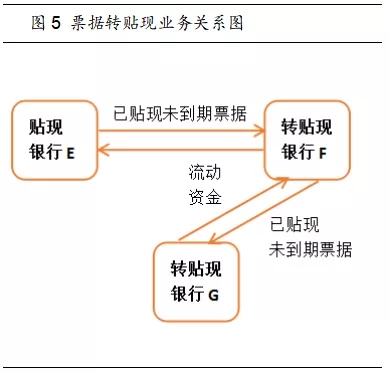

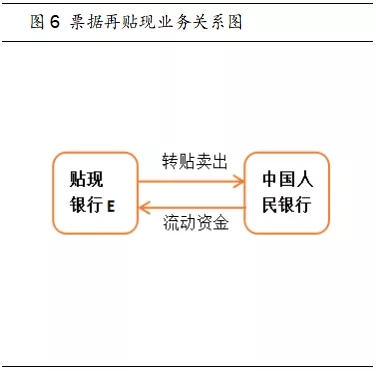

票据转贴现业务是金融机构之间进行融资的一种方式,票据转贴指商业银行将未到期的已贴现商业汇票再次贴现转让给其他金融机构的票据行为,具有资金和信贷业务的双重属性。而票据再贴现业务则是商业银行将未到期的已贴现票据向中央银行申请再贴现以获取流动资金的票据行为。对中央银行来说,再贴现是一种货币政策工具。

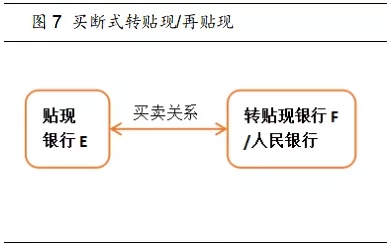

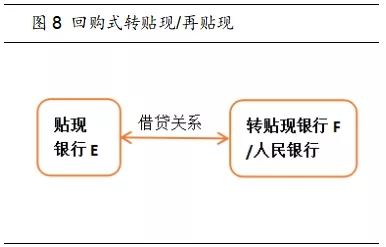

按照交易方式的不同,票据转贴现和再贴现均可分为买断式和回购式。买断式的票据权利在金融机构间发生转移,并不会约定日后赎回,实质上属于买卖关系。而回购式是在买断的基础上约定赎回日期等回购要素,票据作为质押品的交易方式,本质上属于借贷关系。

回购式又可以分为质押式回购和买断式回购。质押式与买断式的最大区别在于票据所有权是否发生转移。由于质押式回购在约定期间将质押票据锁定了,实际上减少了市场上的可交易票据,而买断式回购可以对标的票据进行再利用,更有利于提高票据市场的流动性。

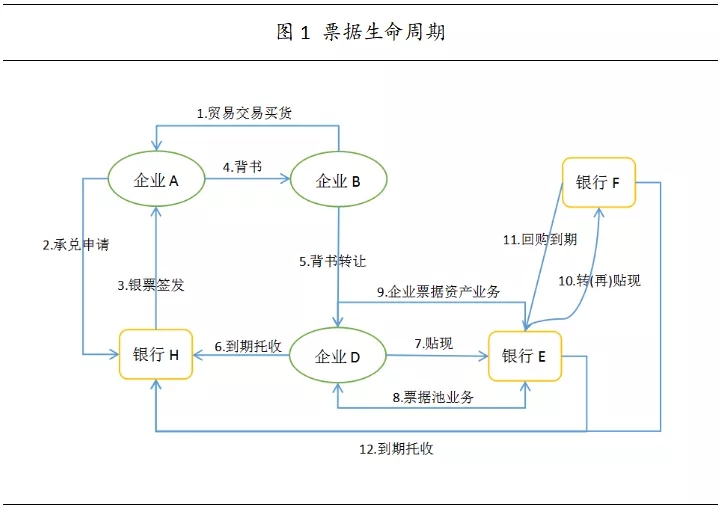

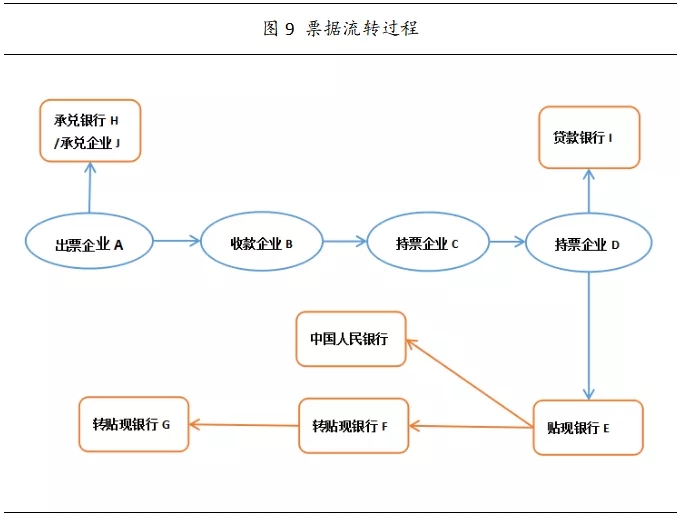

下图清晰的展示了典型的票据流转过程,包含了上述商业银行的各项传统票据业务。出票/购货企业A签发票据后,将票据交付给收款/销货企业B,该票据经过承兑银行H或承兑企业J承诺兑付。企业B可能继续用该票据来购买企业C的产品,企业C也可将票据进一步背书转让给企业D,此时,企业D为最终持票人。当持票企业D需要流动资金时,将票据贴现给商业银行B,这便是银行B办理了票据贴现业务。企业D也可选择将该未到期的票据作为质押担保,向贷款银行I申请流动资金贷款,这就是票据质押业务。银行E贴现后,可将该已贴现未到期票据转让给银行F,银行F也可继续进行票据转让,该过程属于票据转贴现业务。此外,贴现银行E也可直接向中国人民银行申请贴现,即为票据再贴现业务。

二、商业银行的票据创新业务

随着票据市场的发展、电子票据的普及和金融需求的多样化,传统的票据业务已经无法满足客户各种各样的融资需求,商业银行的票据创新业务层出不穷,例如票据池业务、票据托管、商票保贴、秒贴、票据ABS和标准化票据等。

票据池业务是典型的票据创新业务。为更好的管理票据资产、降低票据管理的财务和人力成本,企业将一定规模的票据外包给商业银行进行专业化的管理,银行根据客户的需要提供包括票据信息查询、票据贴现、票据质押融资、票据保管和托收等在内的综合性统一管理服务。由于票据池业务使得企业的票据被集中管理,能够进行更加高效、便利的融资,还可以降低企业的保管风险。对商业银行而言,票据质押大大降低了银行的业务风险的同时,商业银行能够充分利用专业化管理人才资源,增加中间业务收入。

商票保贴业务是一种授信业务,对于符合条件的企业,商业银行承诺对其承兑或持有的商业承兑汇票到期办理贴现,商票保贴时常作为票据ABS中的一种外部信用增级手段。票据托管指的是商业银行根据客户需求对票据进行保管,并提供票据查询等服务,通常企业会在票据托管的基础上申请票据贴现和票据质押等相关业务。秒贴是商业银行的极速贴现业务,例如工商银行的“工行e贴”、广发银行的“e秒贴”和中信银行“票e贴”等。秒贴业务是互联网与传统业务的创新结合,客户可随时自主发起票据贴现申请,电票系统自动审验,资金实现“秒级到账”。票据ABS则是资产证券化在票据市场的应用,也是商业银行利用票据资产在资本市场的产品创新,可以帮助融资困难的中小企业获得参与资本市场直接融资的新渠道。标准化票据是指由票交所作为存托机构归集承兑人等核心信用要素相似、期限相近的票据,组建基础资产池,进行现金流重组后,以入池票据的兑付现金流为偿付支持而创设的面向银行间市场的等分化、可交易的受益凭证。当前已有四期标准化票据相继成功设立并发行,发行金额累计13.8亿元,标准化票据业务的发展对于进一步提升票据市场服务实体经济的能力,推动票据市场规范化运行具有重要意义。

三、票据业务对商业银行的意义

在票据市场不断发展、票据产品不断创新和电子票据逐渐普及的背景下,可转让、融资成本较低、手续较简单的票据成为较受企业欢迎的融资工具。作为商业银行重要业务之一,票据业务在商业银行的经营过程中,发挥了很大作用。

1. 票据业务有利于商业银行加强流动性管理,提高效率

对于高杠杆经营的商业银行来说,维持充足的流动性至关重要。满足存款客户随时的提款需求和贷款客户的贷款需求,是商业银行持续正常经营的前提。票据业务是商业银行调节资金头寸的工具,资金头寸过多时,商业银行可以通过票据贴现和票据转贴现业务,买入票据,稳定资金头寸;资金头寸紧缺时,则可进行卖出或回购操作。票据贴现作为资产业务虽然会占用银行的信贷规模,但当商业银行出现急需流动资金的时候,可以向其他商业银行申请转贴现或者向中国人民银行申请再贴现。此外,票据承兑业务中收取的与客户信用等级相应的银行承兑汇票保证金未占用商业银行的信贷规模,降低结算风险的同时提高了资金流转的效率,对于商业银行资金流动性的提高具有一定作用。

2. 票据业务有利于商业银行调节资产负债结构,降低风险

安全性也是商业银行经营管理的一大基本原则,平衡风险与收益的关系,是商业银行健康稳定发展的前提。作为一项传统的资产业务,票据业务是调节商业银行资产负债结构的有力工具。票据可以在市场上流通转让,意味着一定规模的票据资产配置可以提高银行资产的总体流动性;配置不同期限的票据,可以有效调节流动资产,规避流动性风险;在同业拆借无法满足银行短期融资需求时也可利用票据转贴现和再贴现业务进行融资。票据业务经营的创新发展,有利于提高票据资产占银行总资产的比重,进一步优化银行的资产负债结构,提升规避风险的能力。

3. 票据业务有利于商业银行发挥资源优势,赚取收益

盈利性在商业银行经营的三大原则中占有核心地位,赚取收益、实现资本增值是银行经营的根本目的。商业银行票据业务最基础的盈利模式是持票生息,银行买入一定规模的票据,到期赚取利息收入。然而,银行维持长期良好的经营状况很大程度上依赖于专业性管理和创新性产品,票据池等创新业务就是银行发挥专业优势、充分利用专业管理能力的有力工具,从中赚取相应的代理收益或服务费用。价差收益是票据业务盈利的主要来源,商业银行通过赚取票据贴现与转贴现之间、转贴现卖出与买入之间的价差获得收益。此外,商业银行还能通过对票据利率的预测,买入或卖出大量票据,以赚取利差收益。

作者:江西财经大学在读硕士研究生 李灵卉

研究方向:票据经营与管理