连续四年坐上房企销售冠军的碧桂园,2020年在疫情影响下业绩首度下滑,在行业下行、万亿负债压顶下其在寻求新的发展模式。

碧桂园业绩首度下滑

3月25日,碧桂园(02007.HK)发布2020年报显示,实现营业收入约4628.6亿元;实现净利润541.2亿元。

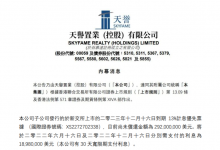

碧桂园财务摘要

报告期内,碧桂园全年实现归属公司股东权益的合同销售金额约5706.6亿元,同比增长3.3%;权益合同销售面积约6733万平方米,同比增长8%。

值得注意的是,由于疫情影响和若干低价项目进入交付期,去年碧桂园营收同比减少4.74%,核心净利润同比下滑11.4%,扣非归母净利润下滑19.3%,这是历年来其业绩首次出现下滑。

业绩下滑的同时,碧桂园经营获现能力也在恶化,据2020年三季报显示其经营性现金流净额为-131.04亿元,已由净流入转为净流出状态。

碧桂园经营性现金流净额

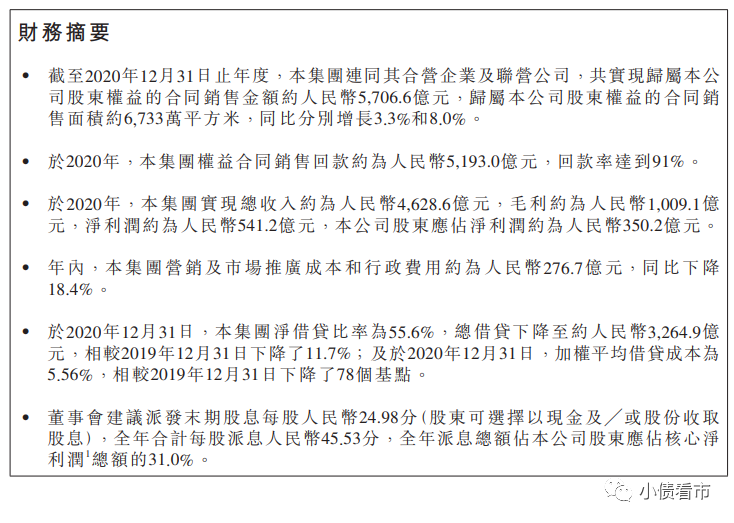

受公布年报消息影响,3月25日午后碧桂园股价持续下跌,股价一度跌超5%,最低下探至8.82港元。

碧桂园股价走势

碧桂园万亿负债压顶

据官网介绍,碧桂园是为社会创造幸福生活的高科技综合性企业,2007年在香港上市,连续四年入围《财富》世界500强企业。

碧桂园专注于国内一、二线城市的近郊,及经济发展潜力高的三、四线城市发展配套完善的物业项目开发。

碧桂园官网

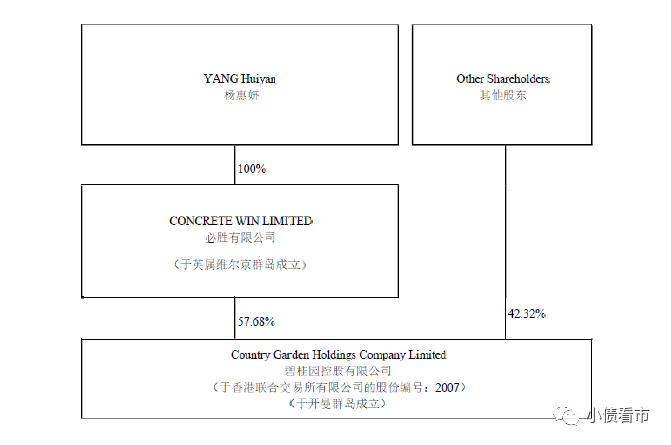

从股权结构看,碧桂园的控股股东为必胜有限公司,持股比例为57.68%,公司实际控制人为杨惠妍。

碧桂园股权结构图

据克而瑞数据显示,2020年碧桂园以7493.6亿操盘金额和8613.3万平方米操盘面积,第四年在房企中称霸,行业领先地位持续巩固。

然而,2020年碧桂园交付物业确认收入的平均销售价格有所下降,由2019年的8407元下降至7980元。

克而瑞房企排名

截至2020年底,碧桂园总资产为20158.09亿,总负债17588.06亿元,净资产2570.03亿元,资产负债率87.25%。

从房企融资新规“三道红线”看,碧桂园剔除预收款项的资产负债率为80%,净负债率55.6%,现金短债比为1.9,踩中一道监管红线,属于“黄档”房企。

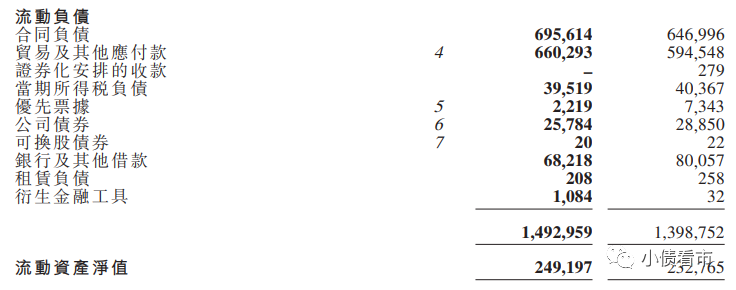

《小债看市》分析债务结构发现,碧桂园主要以流动负债为主,占总负债的85%。

截至2020年底,碧桂园流动负债有14929.59亿元,主要以贸易及其他应付款为主,贸易及其他应付款主要由应付账款、其他应付款项等构成,其一年内到期的短期债务有962.41亿元。

碧桂园流动负债情况

相较于短债压力,碧桂园流动性较好,其账上现金及现金等价物有1671.53亿元,非受限现金短债比为1.74,短期偿债压力不大。

值得注意的是,虽然流动性充沛,但碧桂园账上资金下降较快,较2019年末大幅下滑33%,现金流情况值得关注。

在备用资金方面,截至2020年6月末碧桂园未使用银行授信额度有3288亿元,可见其财务弹性较好。

除此之外,碧桂园还有非流动负债2658.47亿元,主要为长期借贷,其长期有息负债合计2302.44亿元,规模十分庞大。

截至2020年末,碧桂园银行及其他借款、优先票据、公司债券及可转债分别为2073.23亿、734.1亿、404.8亿以及52.72亿元。

在银行及其他借款中,其中一年内到期的借款有682.18亿元,1-5年内到期规模有1328.8亿元,5年以上到期的有62.25亿元。

整体来看,碧桂园刚性债务规模有3264.85亿元,同比有所下降,主要以长期有息负债为主。

从偿债资金来源看,碧桂园主要依赖于外部融资,尤其是境内外银行借款,其次还通过境内外发债、股权融资、股权质押以及信托等方式融资。

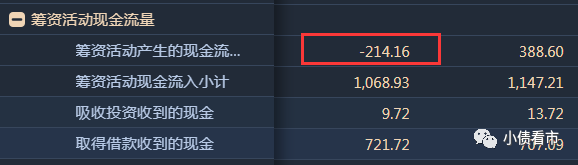

值得注意的是,2020年以来由于大量债务到期,碧桂园筹资流入资金无法覆盖前者,前三季度其筹资性现金流净额净流出214.16亿元,说明外部融资环境有恶化趋势。

碧桂园筹资性现金流净额

另外,碧桂园对外担保额度较大,存在一定担保代偿风险。

截至2020年末,碧桂园为合营企业、联营公司及第三方等借款提供的担保余额为646.03亿元,占其净资产的25%,面临一定或有负债风险。

总得来看,去年碧桂园业绩首现下滑,经营获现能力恶化;虽然资金流动性尚可,但现金流下滑较快;外部融资渠道遇阻,融资环境呈恶化趋势。

“宇宙第一房企”

2010年,万科等房企运用“高周转”模式创造了前所未有的销售额,这一年也被称为房企高业绩和高周转的“元年”。

碧桂园虽然不是高周转模式的先行者,却把这种模式发挥到了极致。

在万科“5946模式”基础上,碧桂园升级提出“456模式”,即拿地4个月开盘,5个月资金回笼,6个月资金再周转。

在“高周转”模式大棒下,2012年以来碧桂园销售规模一路攀升,2013年进入“千亿俱乐部”,2017年逆袭恒大和万科,坐上房企销售冠军的宝座,被称为“宇宙第一房企”。

然而,高周转模式在碧桂园“726”事件之后引发热议。

自2018年以来,碧桂园房屋建设安全事故频繁上演,被权威新闻媒体证实、公开报道的工地事故、业主安全问题就多达10余起。

同时,碧桂园内部的贪腐问题也愈演愈烈,曾因裁员风波一度登上头条。

值得注意的是,碧桂园能达到6个月资金再周转,与房地产市场上行有很大关系。然而近年来在坚持住房居住属性大基调下,房地产销售增速呈现下行趋势。

宏观经济增速放缓叠加疫情影响下,因城施策等房地产行业调控政策仍在持续,行业竞争加剧,房企利润空间不断收窄。

除了房地产,机器人和农业成了碧桂园规划的另外两驾马车,但备受关注的机器人业务仍未实现突围,亟需转型的碧桂园还在寻求新的发展模式。