据票交所数据,2021年全年票据市场业务总量167.32万亿元,同比增长12.87%,承兑、背书、贴现、转贴现和回购的规模均有不同程度的增长。与此同时,票据市场服务中小微企业的导向更加突出,显示用票企业家数达到318.89万家(中小微企业占比98.7%)。

金融和科技的持续深度融合,金融服务的进一步创新,2022年注定是票据市场不平凡的一年。随着新一代票据业务系统的上线运行、供应链票据、贴现通、票付通等创新应用的普及,商票信息披露制度深入推进,将为票据市场稳健有序、持续规范的发展提供有力的支持,助力票据市场迈上高质量发展的新台阶,使票据市场在构建国内国际双循环、推动实体经济转型发展等方面发挥更加重要的作用。

票据的十年:电子化、等分化

2009年,中国人民银行推出电子商业汇票系统(以下简称ECDS),并同时印发了《电子商业汇票业务管理办法》,给ECDS的运行及电子商业汇票业务的发展提供了制度支持,标志着我国票据市场从纸质票迈入电子化时代。

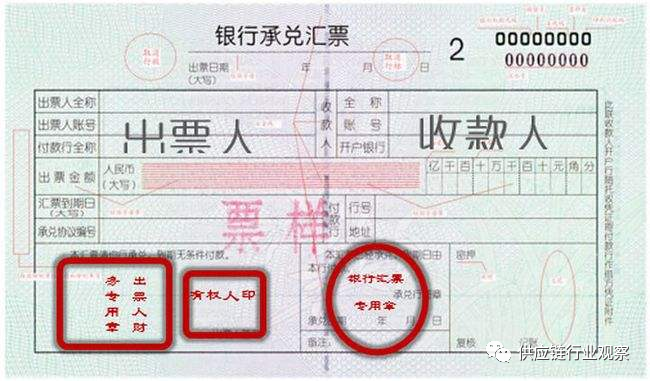

图:银行承兑汇票(纸质票)票样

在此之前,商业汇票的形式为纸票,其业务处理采用传统的手工、纸质方式,效率低、风险高是其一直的痛点,因此票据业务的开展受到了极大限制。如企业计划开立银行承兑汇票,需要经办分支行特地提前申领,票据下押到经办行后,再通知企业财务到柜台做出票业务,整个过程非常繁琐复杂(笔者还是柜员的时候就因为打印机出现问题,将票据作废,重新申领,被客户投诉)。虽然ECDS在2009年投入运行,但由于企业交易习惯的延续,商业汇票一直以纸票为主,直到2016年人民银行出台《关于规范和促进电子商业汇票业务发展的通知》,明确提出自2017年起单张出票金额在300万以上的商业汇票应全部通过电票办理、自2018年起单张出票金额在100万以上的商业汇票应全部通过电票办理,并同时建立了推广电票的考核通报机制,电子商业汇票的普及率逐年提高。据上海票交所2017年票据市场运行分析报告,电票出票量和交易占比快速上升,纸票交易走弱趋势十分明显,2017年主要商业银行纸质票据累计承兑发生额相比2016年大幅下降69.23%,纸票贴现业务量则大幅下降89.68%,票据电子化效果可谓立竿见影。

另一方面,在企业实际经营中,供应链条上越往后的链属企业经营规模相对越小,贸易合同和付款金额从而呈现“小而散”的特点。核心企业支付一级供应商的票据票面金额往往比较大,在票据的背书转让环节中,供应商持有的票据往往与其支付金额不匹配,这会导致该类型的供应商选择票据全额贴现,贴现后再支付现金给到其上游供应商,融资成本变相增加,这也是市场上各种“信链单”平台兴起的主要原因,也促使着商业汇票加快往票据等分化转变。

2020年4月,供应链票据平台成功上线试运行,包括欧冶金服、简单汇、中企云链、互金协会在内的4家供应链金融平台实现首批接入上海票交所(截至目前共有19家供应链金融平台接入上海票交所),实现票据嵌入供应链场景,每张供应链票(包)可以拆分至分位(0.01元)的票据。2022年5月新一代票据业务系统上线后,更贴近实际的经营场景,更标志着商业汇票将迈进票据等分化时代。

图:供应链票据票样

并行与融合:新一代票据

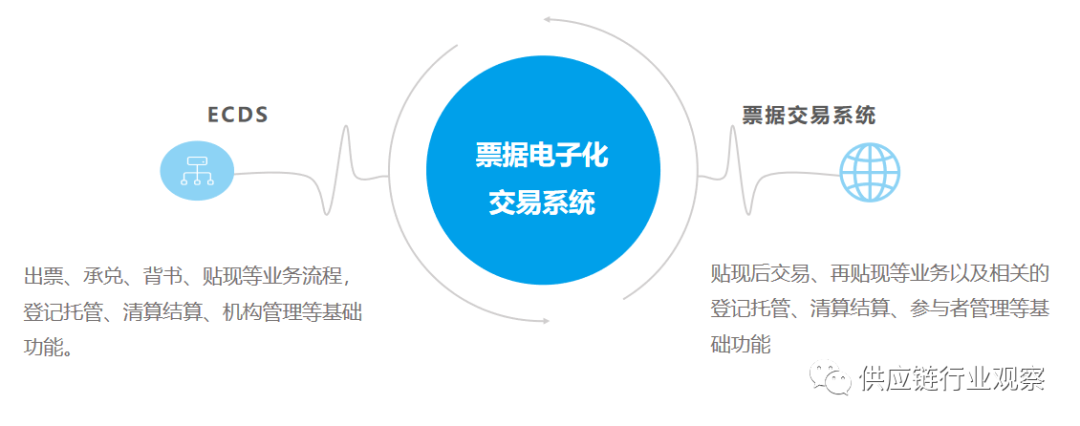

2016年12月人民银行批准设立全国统一的票据交易平台—上海票交所(中国票据交易系统试行),2017年10月人民银行将ECDS移交上海票据交易所运营,2018年1月中国票据交易系统直连接口上线投产成功。ECDS与交易系统一起组成完整的票据电子化交易系统,形成了电子商业汇票全生命周期业务在两个系统分别办理的现实,ECDS与票据交易系统在推动我国票据市场完成电子化交易转型升级中发挥着至关重要的作用。

但由于两个系统的业务规则、功能架构、接口规范不尽相同,业务参与者办理电票业务(以贴现前后为分界点),需使用两套接口同时对接交易系统和ECDS两个系统,并且要同时维护两套前置机、两套接口等软硬件设备,这不仅增加了业务处理的复杂度,也增加了系统建设与运维的复杂度和成本投入。

图:票据电子化交易系统

在此业务背景下,票交所为降低市场成员系统对接、功能建设成本和运维复杂度,推出新一代票据业务系统。新一代票据业务系统以票据承兑、背书、质押、保证、贴现、交易、再贴现等核心业务流程以及配套基础功能为主要功能内容,继承ECDS和交易系统成熟的处理规则和功能逻辑,在保持和延续参与者使用习惯的同时实现业务功能的优化升级。新一代票据业务系统具有以下特点(详见票交所2021年5月发布的《新一代票据业务系统业务方案》):

A. 新增企业信息报备等业务前准备流程,企业通过接入机构开通票据业务功能前,接入机构应将企业相关信息报送票交所;

B. 支持出票人签发以标准金额(标准金额由新系统场务端参数设置为0.01元)票据组成的票据包;

C. 将企业作为持票人的到期提示付款流程与贴现后票据到期提示付款流程进行了统一;

D. 实现资金的批量结算;

E. 优化追索流程;

F. 优化登记托管功能;

G. 其他优化功能点,如新增电票“不得转让”标记的撤销功能、增加承兑人的电票冻结登记等优化功能点、新增“保贴增信”登记功能、优化承兑人支付信用的统计逻辑。

同样是以标准金额0.01元票据组成的票据包,那么新一代票据业务系统与供应链票据系统的关系如何?简单来说,供应链票据是票交所将创新签发、分包流转功能在供应链平台的试点运用。新系统建成后,供应链平台将作为接入机构统一管理,其业务流程融入新系统核心业务流程,实现供应链平台票据业务与新系统的融合,供应链票据相比于新一代票据具有嵌入供应链场景的特点。

指明方向:承兑与贴现新规

为促进票据业务健康发展,服务实体经济,中国人民银行会同银保监会修订了《商业汇票承兑、贴现与再贴现管理暂行办法》(银发〔1997〕216号)进行了修订,于2022年1月正式对外公布《商业汇票承兑、贴现与再贴现管理办法(征求意见稿)》(以下简称《办法》)。《办法》修订稿的主要内容包括:

一是明确承兑和贴现资质要求。承兑、贴现应具备相应的资质和符合监管要求。承兑人应经营和财务状况良好,具备到期付款能力。持票人申请贴现,应具有真实交易关系。

二是加强风险防控。银行承兑汇票和财务公司承兑汇票的最高承兑余额不得超过该承兑人总资产的15%,保证金余额不得超过承兑人存款规模的10%。

三是缩短最长付款期限。商业汇票的付款期限自出票日起至到期日止,最长不得超过6个月。

四是强化信息披露管理。企业、财务公司、银行未按要求披露票据承兑信息的,不得开展票据业务。

五是加强监督管理。人民银行、银保监会对超出承兑限额和付款期限、未按规定披露信息、逾期兑付、无真实交易关系承兑贴现、欺诈骗取承兑贴现、未经许可从事票据贴现的依法追究责任。

总的来说,《办法》整体来看是支持商业信用体系完善,并重点保障中小企业的收款周期,最长期限不超过六个月票据作为支付工具将对中小微企业更为友好。相信票据市场的公开、透明,将有助于进一步规范市场经营行为,构建良好的信用生态,促使票据市场健康有序规范的发展。

结语

草木蔓发,春山可望。从纸质票到电子票,从票据到票据包,从ECDS与交易系统的双系统并行再到新一代票据系统的融合统一,我们可以清晰地感受到票据功能和服务正在与时俱进,相关制度规则也在不断地调整、贴近市场,票据市场正在逐步完成转型升级。票据市场的兴旺发达与星辰大海值得期待!