万亿资金授信入场房企!金融支持房地产政策正式发布,银行万亿授信房企密集落地。

11月23日,交通银行分别给予万科集团、美的置业1000亿元、200亿元授信额度;中国银行给予万科集团不超过1000亿元人民币或等值外币的授信额度。农业银行一口气与中海发展、华润置地、万科集团、龙湖集团、金地集团5家房企举行了战略合作协议签约仪式。

仅隔一天,碧桂园与中国邮政储蓄银行签约建立长期战略合作关系。此次合作,邮储银行将为碧桂园提供不超过人民币500亿元意向性授信额度。知情人士透露三家国有大行给予碧桂园总授信额度将超干亿元。

“宇宙第一”大行中国工商银行自然不甘落后,同日与万科集团、金地集团、绿城中国、龙湖集团、碧桂园集团、美的置业、金辉集团等12家全国性房地产企业,以总对总方式签订战略合作协议,提供意向性融资总额高达6550亿元。

两天之内,5家银行,9家房企,数万亿元授信,动作密集,力度空前。

资本市场给予这波银行的大动作予积极反馈。11月24日,房地产板块大幅高开,截至发稿,中交地产、沙河股份、天保基建等7股涨停,广宇集团、天房发展、信达地产等涨幅居前。

商业银行密集授信重点房企,意味着金融16条政策正在逐步落地。更为市场关注的是,为什么是这些房企获取巨量授信?巨量授信资金应用何处?以及,房企流动性危机转折点终于到了?

授信≠撒钱

从政策发布,到银行执行,金融端支持房企资金端的立场很难被质疑。不过,此次银行融更多是采取融资和意向性授信、签署战略方式进行,房企真正到手的钱又有多少?

“此类融资工作更多是采取融资授信、签署战略协议的方式进行,具有非常好的导向。其对于房企开发端、销售端、经营端等都会产生非常好的资金补给。”资深地产人士严跃进认为。

另一种观点则认为,银行贷款的流程是,先进行授信,获得期限内的贷款额度,而战略协议的行动,显然就是确认了这种授信的额度。然后,在实际贷款投放时,再根据贷款准入要求、风控要求,确定是否实际投放。“也就是说,授信也好、战略也好,并不意味着贷款投放,授信的额度可以不完成,但没有额度是无法放贷的”,广东省城规院住房政策研究中心首席研究员李宇嘉表示。

李宇嘉补充,实际投放贷款时,除了按揭贷款外,开发贷、并购贷、保函置换、承销债券等,都需要合格抵押物、足额保证金之类的保障措施。对于优质民企,这些都是具备的,即便需要落实新的担保,也有地方政府的反担保措施,或中债增的增信等。但是,对于非优质企业,或难以提供上述保障措施的,获得实际的贷款应该比较难。

IPG中国首席经济学家柏文喜也表达了类似观点,“授信和意向性、战略性协议金额都是虚的,因为银行具体放贷是和具体项目的资金需求、回款预期和还款能力、增信措施直接相关且缺一不少的。完全进行信用放款的可能性很小,在当前的情况下更是基本不太可能了,即使银保监会不提监管要求或者降低尽管要求,即使央行特别要求商业银行进行信用放款,各家银行还是要考虑信贷风险与风控措施的。”

“万亿授信,只是个商业银行为配合国策与监管机构的表态,真正落实的话,各家银行都有自己的风控标准与风险偏好的,不满足风控条件是绝不会放款的。有可能一分钱都发不出去,因为符合贷款挑近的项目都已全部满贷了。”

资深地产人士张波认为,本次银行密集授信重点房企,就是对开发企业进行有效求助。目前楼市的修复主要体现在供给侧,尤其是针对房地产开发企业的金融支持,这一点是联动保交楼推进以及行业信心恢复的重要举措。只有大量优质房企尤其是民企在当下得到有效资金支持,才能保障房地产市场稳定运行,预计后续授信的规模还将扩大化。

雷声大 等雨下

梳理银行与房企的战略合作协议,其实不难发现,此轮银行与房企的战略合作围绕商品房、保障房、城市更新等重点领域,在房地产开发贷款、个人住房按揭贷款、并购贷款、保函、债券承销与投资、供应链融资等业务方面展开合作。

具体来看,11月23日,交通银行与万科集团、美的置业分别签署全面战略合作协议。交行将为万科集团提供人民币1000亿元意向性综合授信额度,并提供多元化融资服务,包括但不限于房地产开发贷款、个人住房按揭贷款、并购贷款、保函、供应链融资、债券投资等。

同时,交通银行将为美的置业提供人民币200亿元意向性综合授信额度,并提供多元化融资服务,包括但不限于房地产开发贷款、并购贷款、债券投资等。

同一天,万科集团还与中国银行签署《战略合作协议》。中国银行将为万科集团提供不超过1000亿元人民币或等值外币的意向性授信额度,在房地产开发贷款、并购贷款、债券承销与投资、个人住房贷款、保函、供应链融资等业务领域深化全方位合作。

11月24日,碧桂园控股有限公司与中国邮政储蓄银行签约建立长期战略合作关系。此次合作,邮储银行将为碧桂园提供不超人民币500亿元意向性授信额度。授信范围包括但不限于房地产开发贷款、并购贷款、按揭业务、保函、保理、债券投资以及其它形式的资金融通等;以及为购买甲方及其控股、关联的项目公司开发的房地产项目房屋的业主提供按揭贷款授信。

11月24日,中国工商银行与万科集团等12家全国性房地产企业,以总对总方式签订战略合作协议,提供意向性融资总额达6550亿元。根据合作协议,工商银行将围绕房地产开发贷款、个人住房按揭贷款、房地产项目并购融资、租赁住房融资、保函置换预售监管资金、债券承销与投资等业务领域,与相关房企集团开展全方位合作,满足企业合理融资需求。

聚焦到授信对象上,此次银行巨量授信资金集中给予9家房企,分别为万科、碧桂园、美的置业、中海、华润、龙湖、金地、绿城、金辉。

柏文喜分析,从当前的实际融资面来看,这些政策之下获得融资的房企除了国央企之外,依然还是以少数优质民企为主,对于大多数陷入困境、渴望融资却难以获得金融机构青睐的房企而言,这些政策依然如挂在天边的彩虹一样绚丽多姿却遥不可及。

张波认为,从授信层面依然还会秉持质优者先,换言之,财务相对稳健的头部房企会先“喝到奶”。由于金融侧对于资金的安全性依然有着很高的要求,对于贷款流向企业本身是否可以提供有效的抵押物,以及其抵押标的的价值稳定性也会有更多考量,因此未来授信的覆盖面虽然还会不断扩大,但依然会偏向优质房企。

从体外循环到体内循环

于行业而言,银行密集授信数万亿元予优质房企,房企流动性危机转折点是否已到?

张波认为,目前还难言房企的流动性危机完全解除,但从政策的落地力度和速度来看,已经向市场释放出积极信号,预计未来房企流动性的困境将会逐步得到缓解,转折点虽然未到但已不远。

柏文喜同样认为,就楼市与行业而言,短期看资金,长期看销售,而行业信心不恢复的话,融资与销售都起不来,即使注入再多的融资,也只是续命而不能救命而已。目前的救房企、救行业和救市场,还更多的是仅仅出于救经济、稳经济大盘和救财政、缓解财政支出燃眉之急的短期考虑。

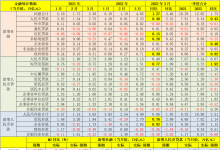

从刚刚公布的10月全国商品住宅销售数据看,一线城市新建商品住宅销售价格环比持平,但二手住宅销售价格环比下降0.4%。二线城市新建商品住宅销售价格环比由上月持平转为下降0.2%;二手住宅销售价格环比下降0.3%,降幅比上月扩大0.2个百分点。

缺少来自房地产系统内循环中的销售回暖,完全依靠外部输血依然难以捂热冰冻的行业。

“只能以政府直接参与的形式,在短期内实现保交楼的同时,促进行业信心修复和市场机制的恢复,就长期而言则必须让房地产行业的发展与土地财政彻底脱钩,只有如此,中国的房地产行业才会有未来。”柏文喜指出。

出品 | 凤凰网风财讯

作者 | 黄小妹