四川蓝光发展股份有限公司(以下简称蓝光发展或公司)成立于1993年,是川系房地产企业领头羊。2015年4月16日,借助对迪康药业重组,蓝光发展(600466,SH)正式在上海证券交易所挂牌上市。

作为川系房地产一哥,这些年一直在为扩大规模而努力。众人拾柴火焰高,在众多小伙伴的帮助下,蓝光发展在2019年终于迈过规模限制门槛,加入到房地产销售千亿俱乐部。但蓝光发展销售业绩、负债状况、融资成本等问题也时常引发市场焦虑。当然,蓝光发展商票目前总体兑付稳定,在市场上还有一定的接受度。

一、公司现状

1.资产结构

数据来源:Wind,飞在天上的鱼整理

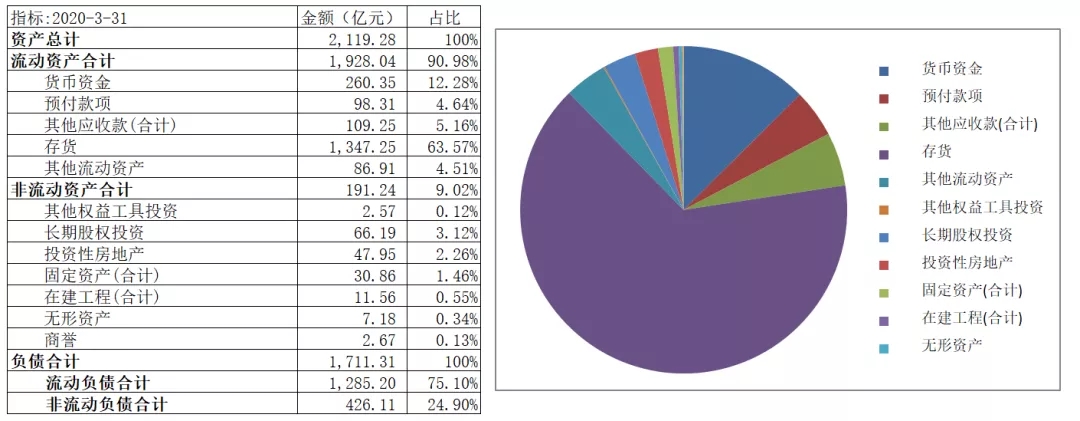

近五年来,蓝光发展的资产规模一直在持续增长,从2016年开始资产增长率都保持在29%以上。2015年底公司资产规模才562.44亿,到2019年末已经增长到了2018.9亿,再到2020年1季度末资产总额就达到2119.28亿,较2015年增长了将近4倍。公司资产主要是流动资产,2019年末流动资产达到1831.49亿,占总资产的90.72%;到2020年1季度流动资产同比增长了37.99%达到1928.04亿,占总资产90.98%。在流动资产中,主要是存货和货币资金,而且2019年末公司存货1301.66亿元,同比增加42.13%,这对公司存货周转能力提出了较高要求。

数据来源:Wind

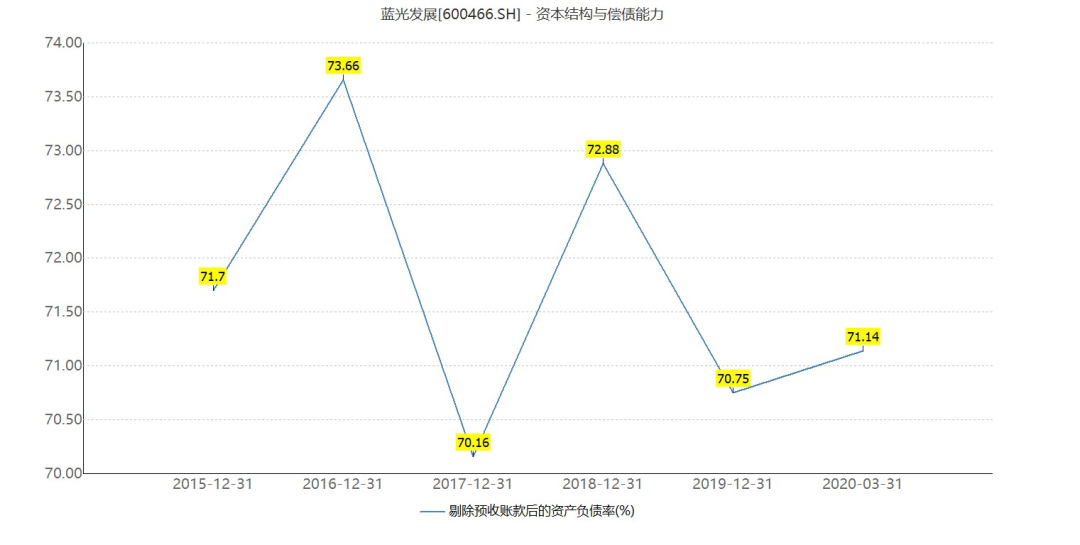

伴随公司规模的扩张,蓝光发展的负债也在急剧增长,从2016年开始,负债增长率都在28%以上。在2015年底公司负债仅仅448.93亿,到2018年公司负债就进入千亿规模,2019年底负债已经达到1627.7亿。当然这两年公司也在为降低负债而努力,2019年底,剔除了预收账款资产负债率是70.75%,比2018年有所下降。

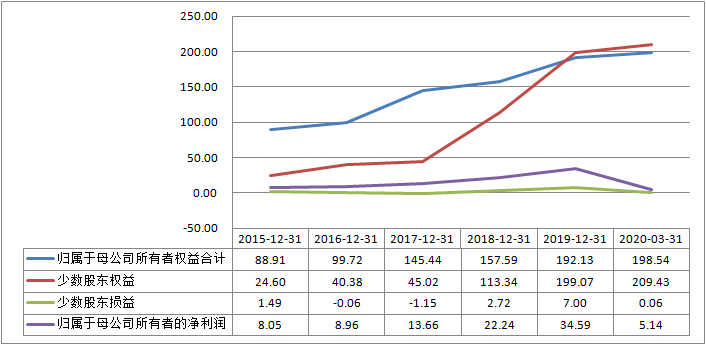

另外,近几年来,公司小数股东权益不断升高,到2019年底,公司少数股东权益开始超过了归属于公司所有者权益。但少数股东损益与归属于母公司的净利润差距巨大且数额偏低,这让人不由自主的想到明股实债问题,那么,公司真正的资产负债率就让人怀疑。上海证券交易所在对公司2019年年度报告信息披露监管工作函中,就对此提出疑问。

数据来源:Wind,飞在天上的鱼整理

2、项目情况

数据来源:DM查债通终端

地产金融是蓝光发展的核心优势产业,蓝光地产立足于改善型住宅地产开发,以商业地产开发为辅。截止2020年6月,蓝光地产在售和待售项目124个,分布在全国58个城市。其中:

二线城市71个项目,前三位是:成都市15个,重庆市7个,昆明市6个;

三/四线城市53个项目,前三位:茂名市3个,南充市3个,徐州市3个。

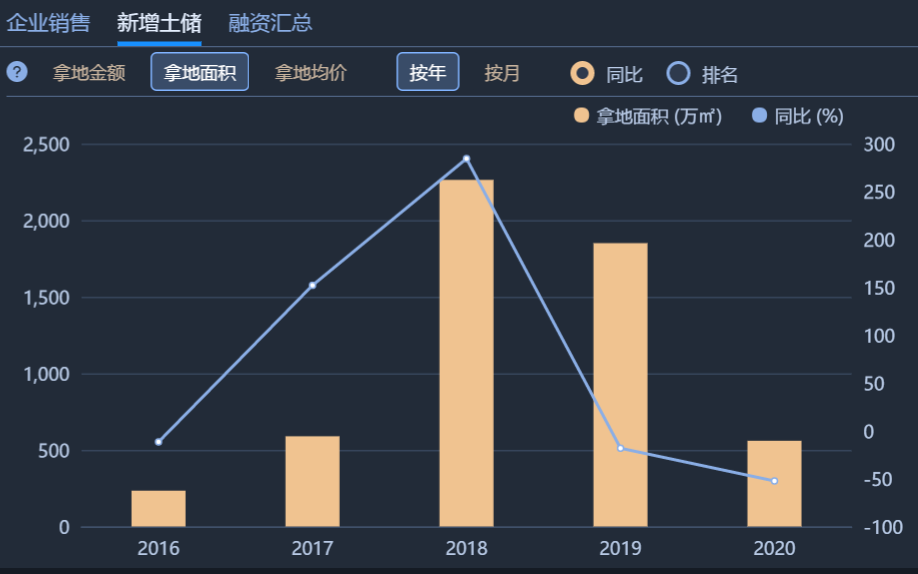

数据来源:DM查债通终端

在土地储备方面,从2018年后公司拿地速度有所下降。2019年新增土地储备1849.74万㎡,较2018年下降了26.5%。到2020年1-6月,拿地559.55万㎡,同比下降28.55%。截止2019年底,公司待开发建筑面积仅仅1,773万㎡,克而瑞2019年末中国房地产操盘榜蓝光发展排在34位,销售榜排在第33位,但在克而瑞2019年末中国房地产土储总货值和权益货值排行榜上均排名第57位,而操盘榜和销售榜上跟蓝光接近的美的置业和中国铁建,二者的土储总货值和权益货值排名均在前25,显然在千亿俱乐部里蓝光土地储备相对略显不足,蓝光发展未来还需要进一步增加土地储备 ,扩大土地支出。

3、销售情况

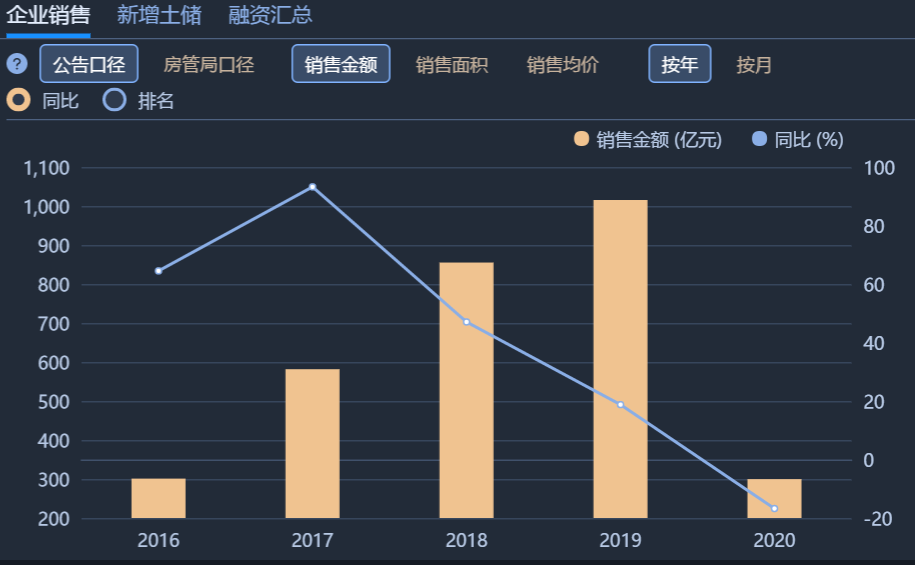

数据来源:DM查债通终端

房地产是规模为王的行业,而千亿俱乐部是所有房地产企业发展的目标。蓝光发展的追逐之路源于2013年掌舵人杨铿提出的“九年千亿”目标,在2015年借壳上市后,开始大规模扩张。2016年销售业绩也开始激进式增长,但2018年恰逢国家房地产大幅度调控,公司发展的快车被限速,当年销售额跟千亿俱乐部错失交臂。直到2019年才以1015亿销售业绩踩线跨入房地产销售千亿俱乐部。

据蓝光发展2019年年报显示:2019 年公司房地产业务实现销售面积 1,095.30万㎡,同比增幅 36.63%;实现销售金额1,015.37 亿元,同比增幅 18.70%。由于2019年公司根据市场及行业情况进一步加大了项目的合作开发,自有项目的新开工面积未达到计划,从而使得在2019年公司销售业绩中,合并报表权益销售金额 715.40 亿元,只占总销售额70.46%,显然将近有30%销售额是联营企业和合作企业提供的。蓝光发展的晋级之路,离不开小伙伴们的努力和付出。

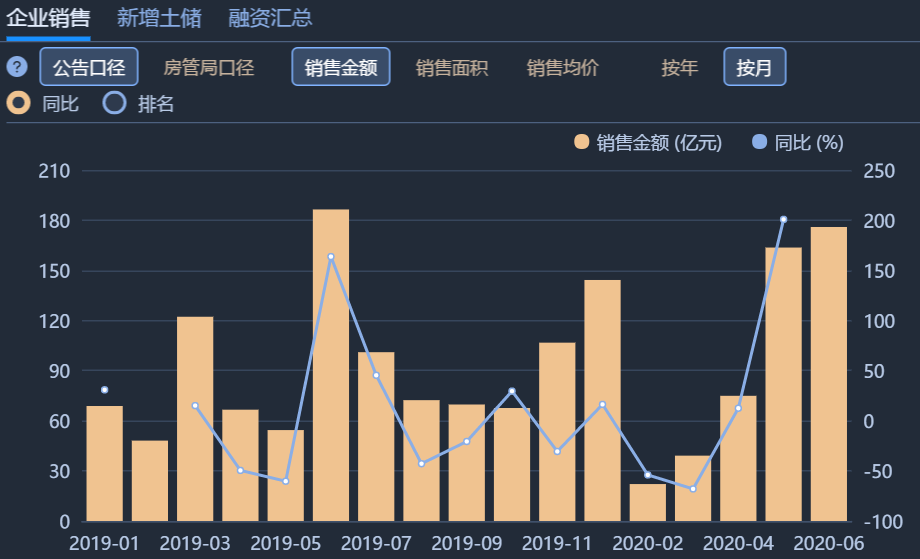

数据来源:DM查债通终端

2020 年受新冠疫情影响,给整个房地产行业带来极大打击。由于线下销售被叫停,购房需求短期回落,销售回款减少,项目复工和竣工均有所延迟。第一季度,公司房地产业务销售金额为 108.45 亿 元,同期下降超过了40%,在千亿级房企中比较少见。再到2020-6月,公司销售475.6亿,仅仅是2019年销售额的46.84%,克而瑞2020年上半年销售榜公司排名第38位。蓝光发展要想保住千亿俱乐部的位置,下半年还需要高歌猛进,飞速狂奔。

二、公司债务

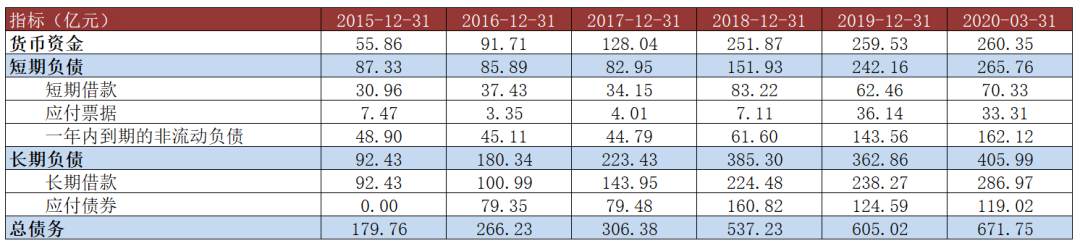

数据来源:Wind,飞在天上的鱼整理

自2015年进入高速发展期后,公司有息债务也进入到快速增长期。2015年公司总债务才179.76亿,到2019年底已经增长到了605.02亿,其中60%是长期负债,显然其债务结构有待优化。另一方面,公司短期债务近几年增长迅速,公司货币资金对短期债务的覆盖能力明显下降,2019年底短期负债242.16亿,货币资金刚刚能覆盖短期债务,而到2020年一季度,由于销售回款减少,短期债务增长到了265.76亿,货币资金已经不能覆盖短期债务,公司存在一定短期偿债压力。

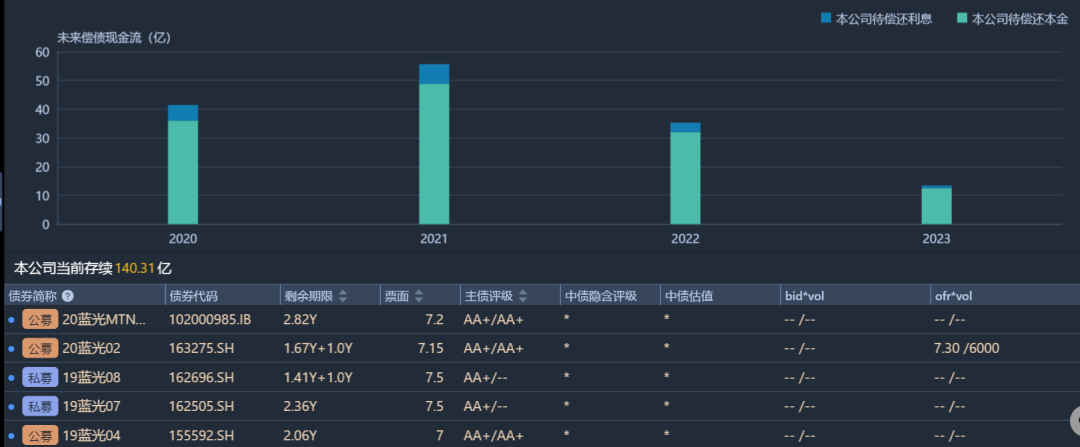

数据来源:DM查债通终端

在债券融资上,公司目前离岸债券流通中的有5只,存续金额16亿美元,今年偿还金额32.47亿;公司在岸债券流通中的有19只,存续金额140.31亿,今年需偿还的利息5.46亿,本金36亿。这些债券将集中在近三年内到期,企业有一定的集中兑付压力。而且从债券发行利率看,蓝光的市场认可度还有待提高,发行价格居高不下。从存续债券看,近三年内,公司发行的企业债、中期票据、ABN、短期融资券的发行利率均在7%以上。2020年公司发行7.5亿公司债利率7.15%,发行5亿的中期票据利率高达7.2%,而市场上一直以高融资利率据称的恒大地产6月上市发行的公司债利率仅仅5.9%,跟蓝光销售额相近的美的置业2020发行的公司债利率才4.2%,重庆房地产一哥金科地产6月发行的公司债利率最高才5.6%。因此,公司的融资渠道还需要拓宽,成本还需要进一步控制。

三、第三方机构评级

数据来源:DM查债通终端,飞在天上的鱼整理

中诚信国际和东方金诚给予蓝光发展的评级均为AA+,这项评级从2018年初保持至今无变化。而大公国际于2020-3-11将蓝光发展的评级从AA+提高到了AAA,大公国际认为:跟踪期内,公司严密的数字化风控体系及远程视频监控系统,提高公司管理能力和运营效率;销售规模继续增长,销售区域全国化布局不断完善;土地储备规模仍较为充足,为未来项目持续开发提供支持;2019年,公司利润水平大幅提升,盈利能力不断增强;子公司四川蓝光嘉宝服务集团股份有限公司在香港联合交易所主板上市,进一步拓宽公司融资渠道。同时,受新冠肺炎疫情影响,公司2020年1~3月房地产新开工及销售规模同比下降,公司在三线及以下城市货值占比仍较高,受限资产规模仍较大,截至2020年3月末短期有息债务面临一定短期集中偿付压力。

YY评级自2019-7-9下调了蓝光发展1个评分等级后,至今将评级保持在7。YY评级根据公司2019年财报信用分析认为:作为西南地区民营房地产上市公司,近几年向华东、华南拓展,有一定的区域竞争力。但公司名股实债规模较大,融资成本较高,受限资产比例高,再融资空间较小。需要重点关注成都地区房地产调控政策的变化、资产受限情况和名股实债情况。

四、商票浅析

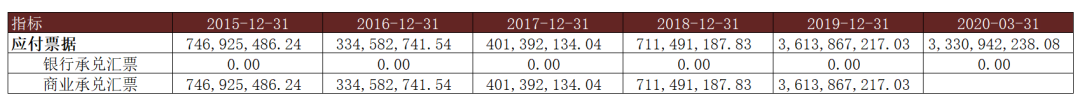

在票据应用上,蓝光发展起步挺早,特别是商业承兑汇票,在2014年开始,公司就在应付票据上就放弃了银票,全部使用商票。而且在2016年后,公司商票使用量突飞猛进。2016年应付商票才3.35亿,到2019年应付商票就达到36.14亿,同期增长高达407.93%。以此比例预测,2020年第一季度,应付商票也有33.31亿。

蓝光发展商票目前全部是其子公司独自签发独自承兑的,母公司没有应付票据。在兑付方面,目前蓝光在培育自身市场信用,各子公司商票兑付比较及时,而且公司在银行贷款履约、债券还本付息方面不存在不良信用记录。

蓝光商票目前在市场上总体兑付比较及时,但是在流通上还有点小众,只有一定的市场接受度,市场价格17%左右