驰田汽车股份有限公司(以下简称“驰田股份”)拟于A股IPO。此次IPO募集的资金将全部用于智慧新工厂项目,该项目拟投资总额14.9亿元,拟使用募集资金9.2亿元。项目建设完毕后,预计正常年生产专用汽车产品4.5万台,预计运营期内平均年净利润为4.75亿元。

目前已开始建设施工,现使用资金为自筹资金,待此次募集资金到位后,公司会以募集资金置换此前投入的自筹资金。

驰田股份属于专用汽车制造领域的规模企业,主要业务为重型专用汽车产品的研发、生产和销售目前主要专注于重型自卸车细分市场,产品主要用于城建渣土运输、公路物料运输、工程施工以及矿山岩土运输等。专用汽车的市场需求波动直接影响到公司的经营业绩。

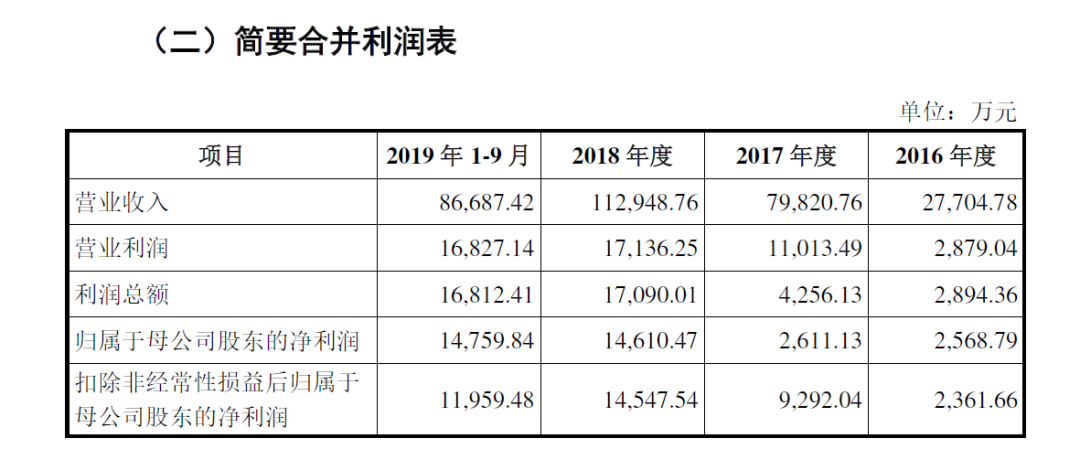

2016至2019年前三季度,驰田股份的营业收入分别为2.7亿元、7.98亿元、11.3亿元和8.7亿元,净利润分别为2568.79万元、2611万元、1.46亿元和1.48亿元。

图片来源:驰田股份招股说明书

通过梳理招股说明书,资本邦发现公司还存在以下几方面风险。

前五大客户收入占比超五成

招股书显示,2016年度、2017年度、2018年度和2019年1-9月,公司前五大客户销售收入分别为1.34亿元、3.91亿元、6.03亿万元和4.74亿元,占主营业务收入的比例分别为52.46%、50.01%、54.20%和55.64%,公司对前五大客户的销售总额占当期全部销售总额的比例较高,主要由于汽车制造业的行业格局造成。

驰田股份表示,报告期内,公司主要客户包括东风商用车有限公司、上汽依维柯红岩商用车有限公司、陕西重型汽车有限公司、一汽解放汽车销售有限公司和一汽解放青岛汽车有限公司等国内主要主机厂,建立了深厚的合作基础。若未来国内专用汽车行业格局发生较大变化,公司的主要客户日后僐少合作,或者公司未来不能持续保持在重要客户的供应商体系中,则公司的经营业绩可能面临下滑的风险。

偿债能力弱于同行业平均水平

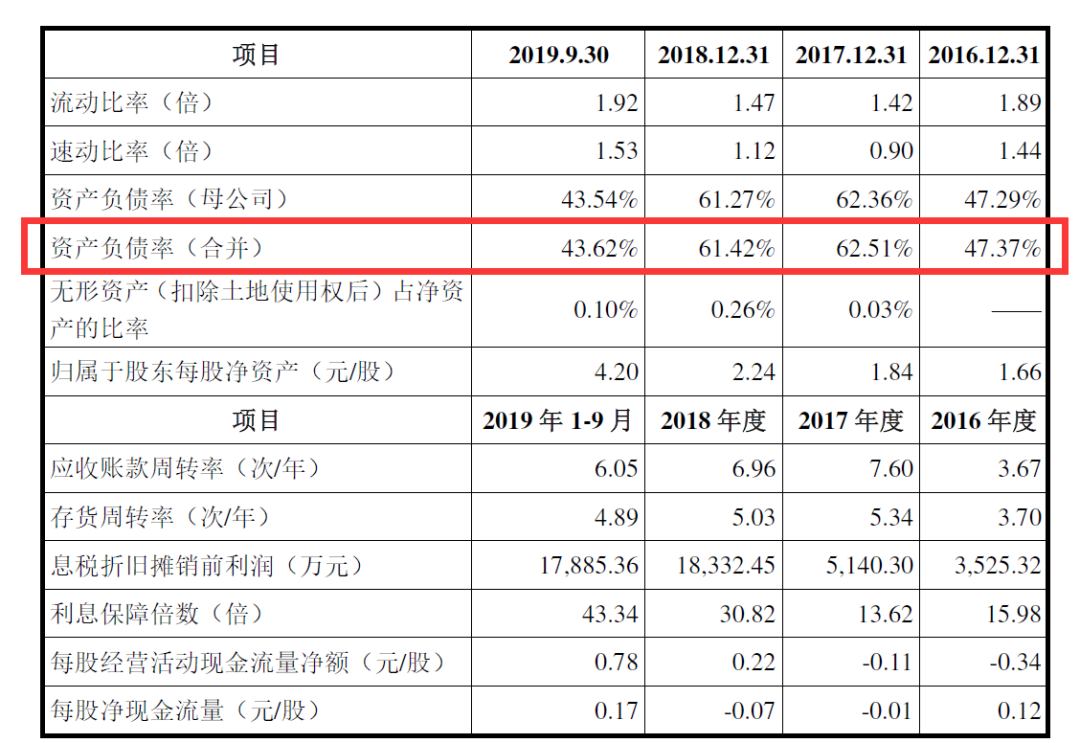

2016年末、2017年末、2018年末和2019年9月末,公司流动比率分别为1.89、1.42、1.47和1.92;速动比率分别为1.44、0.90、1.12和1.53;资产负债率分别为47.37%、62.51%、61.42%和43.62%,公司整体偿债能力弱于同行业可比上市公司平均水平。

图片来源:驰田股份招股说明书

对此,驰田股份的解释是,现阶段,驰田汽车股份智慧新工厂项目进入建设阶段,需要投入大额的资金。在现有业务快速发展的阶段,不仅需要营运资金的周转,而且需要合理调度资金以保证项目的顺利实施。公司根据资金周转情况,在本次募集资金到位前适时增加负债类融资方式,将会导致公司资产负债率进一步上升。若公司所处行业市场环境发生重大不利变化,则公司可能出现无法清偿到期债务的风险。

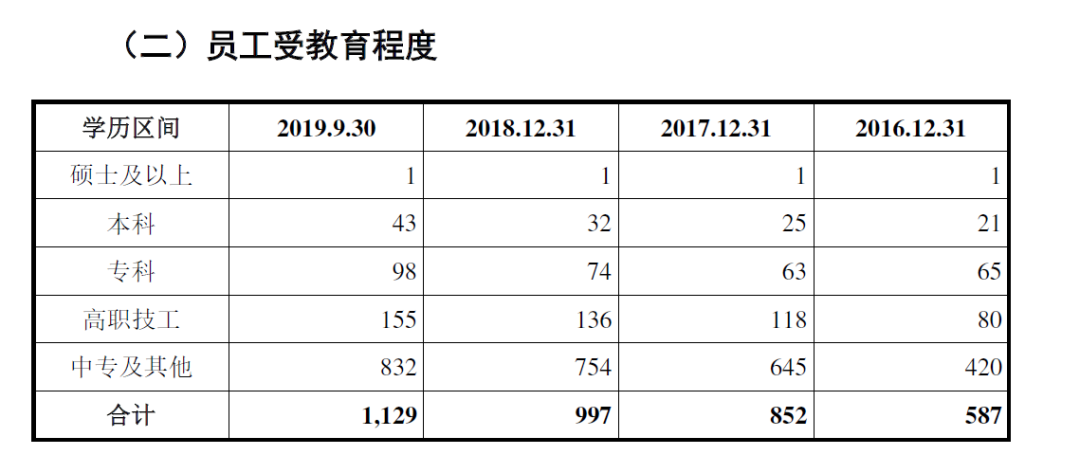

高学历员工稀缺,硕士学历仅一人

招股书显示,2016年-2019年9月底,驰田股份核心技术人员一直是黄玉鸿、闫伟伟、柴永恒。其中黄玉鸿担任公司董事长,闫伟伟则担任公司副总经理。自2016年以来,公司本科生员工数量均为50人以下,硕士及以上学历则常年只有一人。

图片来源:驰田股份招股说明书

存在开具无真实交易背景的银行承兑汇票、票据找零、贴现不规范等情形

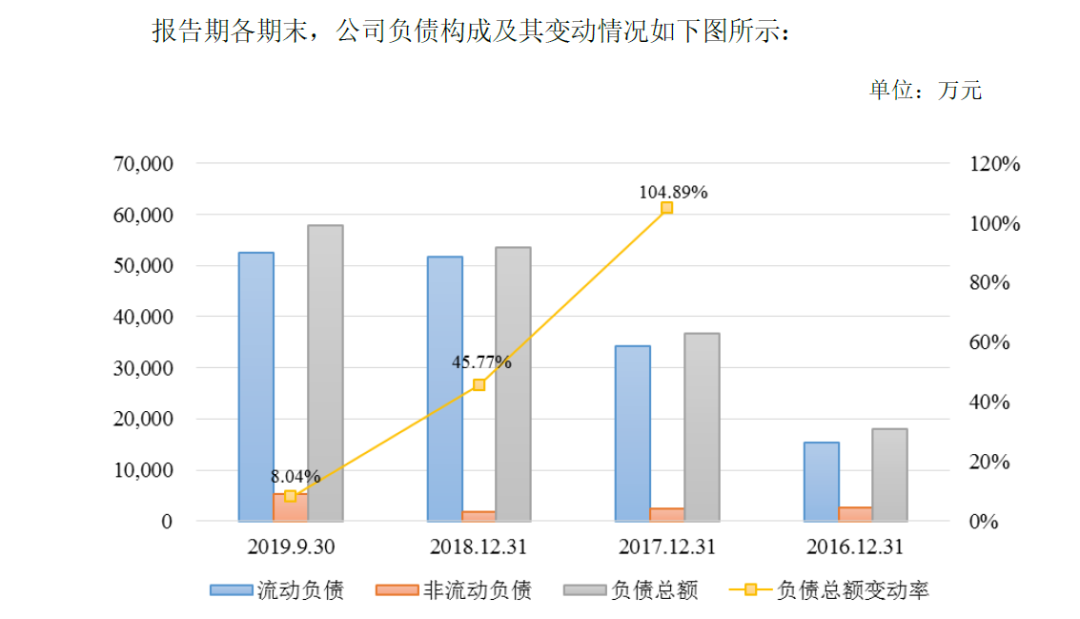

2016年末、2017年末和2018年末,公司负债总额持续增加,主要原因系:(1)公司生产规模的扩大,应付票据、应付账款和已经背书但尚未终止确认的银行承兑汇票增加;(2)公司经营资金需要,向银行申请贴现的银行承兑汇票但尚未终止确认的金额增加。

2019年9月末负债总额较2018年末增加了4,308.51万元,增长率为8.04%,主要原因系:(1)公司2019年1-9月生产规模与2018年度同期相比继续提升,应付票据、应付账款和已经背书但尚未终止确认的银行承兑汇票增加;(2)2019年1-9月期间,公司收到驰田汽车股份智慧新工厂项目基础设施建设费用补贴款4,619.28万元,公司将其计入递延收益。

图片来源:驰田股份招股说明书

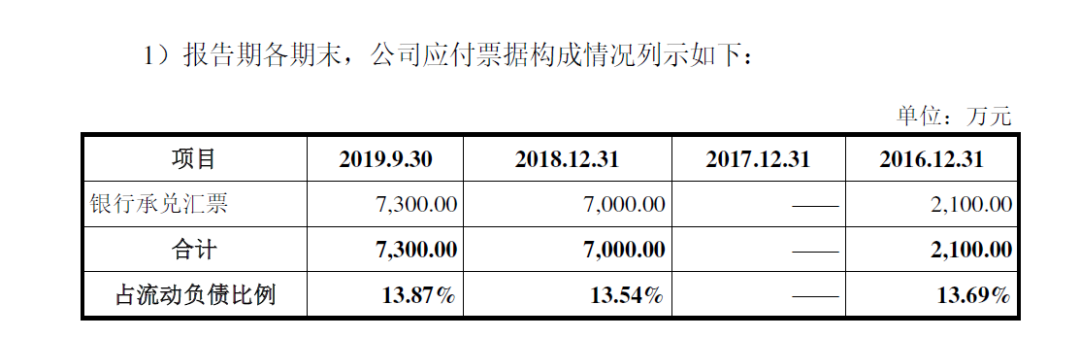

另一方面,在应付票据上,驰田股份也是开具银行承兑汇票。2016年末、2018年末和2019年9月末,公司应付票据余额分别为2100万元、7000万元和7300万元,占流动负债的比例分别为13.69%、13.54%和13.87%。截至2019年9月末,驰田股份应付票据前五大供应商合计金额6200万元,占应付票据总额的比例为84.93%,用途均为支付货款。

图片来源:驰田股份招股说明书

资本邦了解到,此前,驰田股份存在开具无真实交易背景的银行承兑汇票、票据找零、贴现不规范等情形。无真实交易背景的银行承兑汇票贴现的相关款项用于驰田股份货款的支付。

不过驰田股份在招股书中表示,公司已出具承诺:将严格遵守《票据法》等法律法规的规定,不再发生通过开具无真实交易背景的银行承兑汇票进行融资的行为;公司的控股股东驰田控股、实际控制人黄玉鸿已出具承诺:如发行人及其子公司因上述票据融资行为而被有关部门处罚或者遭受任何损失的,由控股股东、实际控制人承担全部责任。

鉴于公司开具银行承兑汇票贴现后用于货款的支付,不存在用于日常经营活动以外的其他行为;公司亦已向贴现银行按期全额履行了付款义务,上述票据融资行为并没有给第三方造成任何实际损失或风险,公司无需因不规范使用票据的行为对相关银行承担赔偿责任。

截至本招股说明书签署之日,公司与相关银行之间不存在因上述票据融资行为导致的任何现实或潜在的纠纷或争议;公司及其子公司亦未因上述票据融资行为而受到相关行政主管机关的行政处罚。

驰田股份进一步表示,综上,公司上述票据融资行为不符合《票据法》第十条的规定,公司已向贴现银行按期全额履行了付款义务,不存在逾期票据及欠息的情况;公司与相关银行不存在任何现实或潜在的纠纷或争议;公司及其子公司亦未因上述票据融资行为而受到相关行政主管机关的行政处罚,且该行为不属于《票据法》第一百零二条及《刑法》第一百九十四条规定的票据欺诈或金融票据欺诈行为。因此,公司上述不规范的票据行为不会导致公司不符合《首次公开发行并上市管理办法》所规定的发行条件,亦不构成本次发行上市的实质性法律障碍。

资本邦获悉,驰田股份也受到过轻微处罚。2016年,驰田股份曾在官网宣传“驰田金钢中国高轻自卸第一品牌”广告语,被处以广告违法整改。

此外,驰田股份还在招股书中表示,公司在日常生产经营活动中可能会涉及诉讼和索赔,包括产品瑕疵、产品交付和提供服务的延迟、违约等情形。若公司如遭诉讼和索赔,可能会对公司的市场声誉、经营业绩和财务状况产生不利影响。

偿债能力低于同行,银行承兑汇票曾有不规范现象,驰田股份A股IPO前路如何?