地产会怎样?国庆期间没法出去玩,就思考了几个问题,就写一些吧。之前我很好奇,为什么地产债在境外那么好发。

尤其是2017-19年这三年间,那时候,境内很多房地产公司,发债还是很难的,而在那个时候,我个人是比较规避配置地产债。

当时市场天风有一个团队,专门买地产债的,也就是在那时候,地产债这个策略,会让我感觉很重口,或者风险偏好很高。

但是无可厚非的是,这几年地产债涨的很好,超额收益很厚。

哪怕是这样子,国内的机构配置地产债的偏好仍然不强,如果我没感觉错的话。

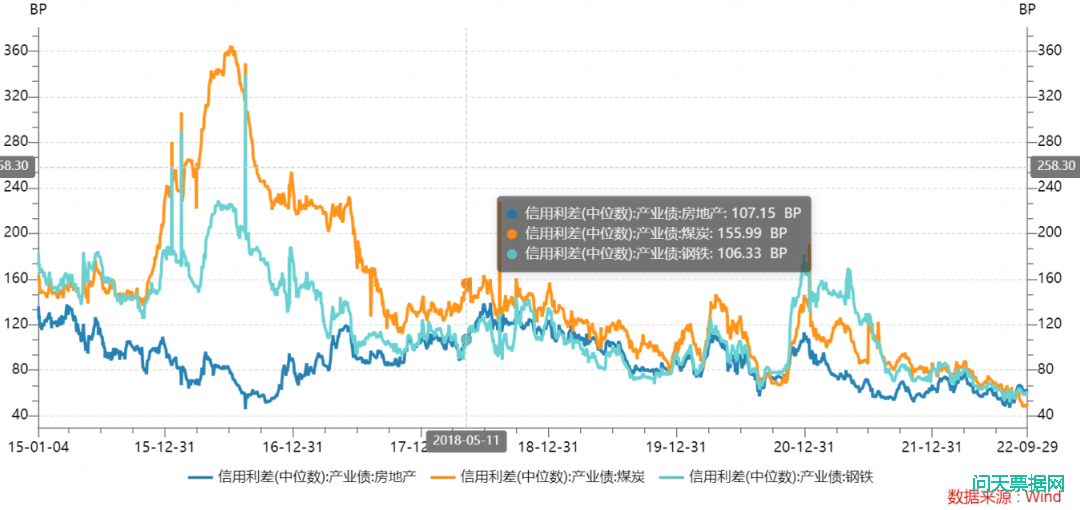

后来我拉了一张图。

这个图要说明什么呢?

在18年之前,地产是0违约的。但他的信用利差,一直是向上的。

也就是说这几年,地产债超额收益是很可观的,而且没有违约。那么配置地产债就是一个很香的策略。

在18年之前,违约的基本集在中消费行业,比如说火腿肠、民营重工业企业,比如钢构之类的。

经历历史的人,都晓得。

反观地产,一直被看空,一直在兑付。

和现在的城投是真的像。

既然,境内不好发债,那就去境外发,只要能兑付,那么高成本对于投资来说,就是高收益。

那几年境外的高收益策略,也主要集中在地产。

那么过去,地产策略为什么这么香呢?

在行业集中性破坏之前,地产债策略有基本面的支撑。

那几年,旧城改造,货币化改造,大量的三四线城市房价上涨,很多地产公司规模扩张的很快。

动不动就是千亿目标。上规模,也是在这几年喊的最多

现在,就是活下去了。

同时,那几年,政策放松,我记得15年股票牛市的时候,地产是降息的。

政策的宽松,资金可得性太强。

地产的属性决定了,这些政策的放松,他能第一时间受益。

所以,只要有钱,能够快周转,规模就会起来。高涨的情绪下,对于潜在的风险,可以无视。

最终,地产行业过度投资,出现了三四线城市的库存。

那几年供需两旺,地产确实舒服。

楼王、地王频出。

这个时候,是重规模,管理粗放。

几个民营企业,出城带个财务,带个章,就开发了一个省分部,最后拿地,开发卖楼。

在345监管出来之后,叠加银行贷款集中度监管开始,过度的扩张之后的债务依赖存续的融资,然而融资渠道关闭之后,就产生了债务的坍塌性的违约。

而违约的出现,预售资金的监管,房企资金腾挪之术无法持续,保交楼不保房企。

销售下滑,回款受阻。

地产的信仰崩塌,而房价的下跌,更引发了购房者的信心的崩溃。

期房没有人敢买了。

或者只有好资质的房企。

房企进入了存量时代了,现在一堆违约的房企,但没有听说过哪个破产清算了。

有人呼吁取消预售制度,其实现在二三线城市,有很多的现房。只是买的人少了。

房价再跌一跌,回款更慢了。

房企开始为了活下去挣扎。

为了活下去,节省开支,裁员,不还债。

一切为了利润,或者一切为了活下去。

赚钱,还是要赚钱。

把不赚钱的业务卖掉,不赚钱的资产处置掉,到期的债务展了。

凭实力借来的钱,为什么要还?

这是地产最真实的声音了。

现在购房开始放松了,当然,市场期待的是那种发文,明确的说要放松。

这个不太现实。

房住不炒的定位,放松不是为了刺激,而是保这个行业。

行业里的几个坏孩子,该打还是要打的。

中债增信入场,对于民企的帮助其实是比较有限的,这个行业太大。只要融资环境不变,再好的房企,最后都会被拖死。

截止至8月吧,有担保的债,也就发了62亿的规模,之前浙商各种备证,也是杯水车薪。

没有更高层面的输出,局部的措施,在我看来,更多的是小打小闹。

如果监管层面喊话,让国有大行或者头部企业,为没有出险的房企或者有核资产的房企进行融资 。

让银行输血,这类政策目前并没有。

我们是间接融资,银行拥有最大规模的资金资源。

如果他们不出手,这个行业还是很难回来。

A:JS有家AA城投(无隐债)寻找非标资金,当地一般预算收入超80亿,有AA+城投担保,有贸易发票,有能做的直接资方(信托、保理和租赁)请加微信ibonds2合作共赢

B:HENAN省某AAA城投寻找非标资金,成本希望控制在6.5%以内,有兴趣的资方请加微信ibonds2详聊

C:某债券私募基金寻找三方代销,基金公司管理规模10亿左右,销售费用高,有兴趣的请加微信ibonds2合作共赢

D:SD某AA+城投二级债寻找直投资金认购,成本可以接受13%样子,有兴趣的直接资方请加微信ibonds2详谈,渠道勿扰