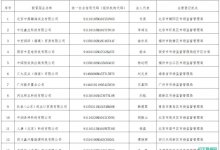

屋漏偏逢连夜雨,在华夏幸福股债遭到抛售之际,公司企业家族评级(CFR)和高级无抵押评级被穆迪从“Ba3”下调至“B2”,并将其列入可能下调的评级观察名单,此前展望为已经是“负面”。同时华夏幸福签发的商业承兑汇票出现大量拒付。

商票拒付评级下调

华夏幸福违约愈演愈烈

就在上周市场上出现华夏幸福商票逾期拒付的消息,同时华夏幸福商票价格上涨,引起很多华夏幸福商票持有者恐慌。

与华夏幸福沟通的结果大多为疫情期间暂时付不了,并给出建议春节后提交,如果现在要求兑付只能是按拒付处理。

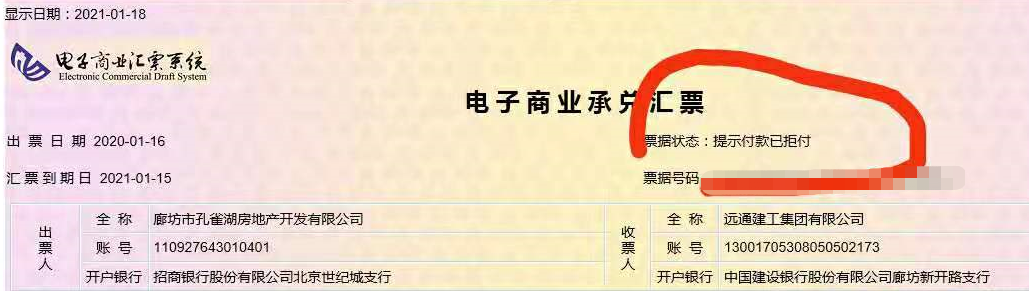

不仅仅是国内商票兑付问题在境外债方面,目前华夏幸福存续9只美元债,存续规模45.6亿美元,一年内到期的境外债有16.7亿美元,综合来看其短期将面临较大集中兑付压力。

1月13日,穆迪将华夏幸福(600340.SH)的Ba3企业家族评级和华夏幸福 (开曼)投资有限公司支持的高级无担保评级下调至B2;同时将这些评级纳入评估范围,以便进一步下调评级。

穆迪认为,评级下调反映出华夏幸福的经营业绩和产生的现金流均低于预期,鉴于 其流动性状况不佳,且在未来12-18个月内有大量债务到期或成为可推举债务,这加大了其再融资风险。

无独有偶,1月8日中金公司也将华夏幸福投资评级降至中性。

中金预计,华夏幸福难以完成业绩对赌要求,同时考虑到在三条红线新规试行后,其未来将减少拿地,土地储备规模难以提升,预收房款同比持续下降,预计未来结算收入和利润增速亦将承压。

一周以来华夏幸福存续债券跌跌不休,不仅没有止跌反而越跌越深。

1月13日,“18华夏07”于上固收显示成交净价报29.9元,跌近30.5%;“16华夏06”成交净价报60元,跌近14.8%;“16华夏05”成交净价报55元,跌近12.7%。

并且,自今日起华夏幸福相关债券“15华夏05”、“16华夏债”、“16华夏02”、“18华夏01、03、06、07”、“19华夏01”仅在上交所固收平台上采取报价、询价和协议交易方式进行交易。

昨日,“18华夏01”大跌近15%,华夏幸福旗下4只境内债收盘均续刷纪录新低,盘中其回应称债券大跌为正常市场波动,未对业务造成影响。

如果说,债券暴跌商票违约是市场担心华夏幸福存在兑付风险,那么在其私募债按期全额付息后,暴跌趋势仍然没有止住,反而愈演愈烈。

华夏低谷期持续

平安华夏是否还要同舟共济?

目前华夏幸福存续境内债17只,存续规模369亿;其控股股东华夏幸福控股存续债券9只,存续规模102亿元,一年内二者到期债券总额为183.55亿元。

再看平安在华夏幸福的投资收益情况,截至1月15日,华夏幸福股价报11.79元/股。2018年、2019年,平安两次入股,转让价格分别为23.65元/股、24.6元/股,总转让对价分别为137.7亿元、42亿元。按此计算,平安在华夏幸福的投资浮亏超90亿元。

平安与华夏幸福合作的三年,平安在融资端给予了华夏幸福很大支持,包括作为其境内外债劵发行的基石投资者,并在永续债方面也提供了较大的支持。

2020年,据不完全华夏幸福分别向平安汇通、平安资管、平安养老申请共计120亿的永续债融资,占到华夏幸福近三年发行永续债规模的三分之一以上。虽“永续债”持续发行,一度被行业认为在“饮鸩止渴”,但也可以看出,平安对华夏幸福的支持力度。

如果让平安考虑止损退出,这对处于困境的华夏幸福来说,将又是一轮更大的灾难

更麻烦的在于,华夏幸福的低谷期还将持续。今年起华夏幸福的业绩主要是结转2018年之后的销售额,鉴于三年前开始受调控影响环京房价下跌,华夏幸福的毛利率将进一步下降。

最近三年,华夏幸福的销售额也持续下降,意味着今后三年的结转收入也将减少。这对华夏幸福和平安来说并不是什么好消息。

房企违约潮

杠杆率高债务结构不合理

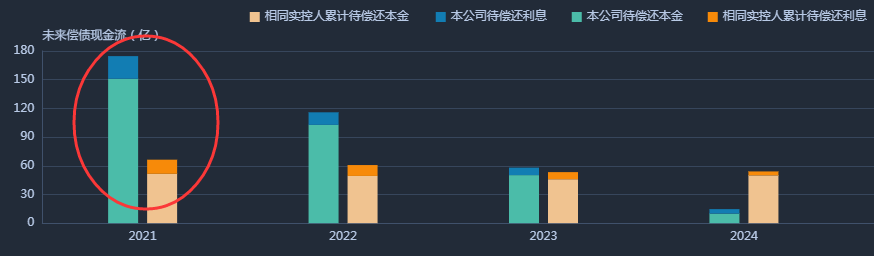

2020年以来各大房地产商都不好过,缺钱少款,并出现违约。违约一定程度上受到房地产融资收紧政策的影响。例如天房集团、泰禾集团、三盛宏业去年出现大规模违约。

天房集团、泰禾集团、三盛宏业均为房地产资金密集行业,资本支出压力大,但国家近年对房地产的态度坚持“房住不炒”,融资政策并没有放松,甚至进一步收紧。

经过对上述5家房企的分析可发现,主要违约原因是,在地产持续调控、新冠肺炎疫情影响下,地产业务下滑,叠加多元化扩张或业务转型遇到瓶颈。

地产调控政策下,房企的外部融资能力边际恶化,尤其是民营弱房企最易受伤。低成本融资渠道受阻,现金流短缺,许多民企不惜通过高成本方式融资,进一步加剧了债务压力。

对于地产业务竞争力不强,或在地产之外进行多元化经营的房地产企业需要保持警惕,尤其是杠杆率偏高、债务结构不合理、短期偿债压力较大,同时盈利能力和外部融资能力表现不佳的民营房企需要保持高度关注。

尤其2020年下半年以来,监管先后出台“三道红线”、房地产贷款和个人住房贷款融资集中度限制等政策,对房企融资形成挤压态势,具有“高杠杆、慢周转”特征的企业风险高企。