2019年,民营银行贴现发生额规模快速增长,达到3141.53亿元,成为票据贴现市场的一股新兴力量。本文将从民营银行的历史沿革说起,分析为什么民营银行会选择进入票据贴现市场,以及采用什么样的业务模式进入。

一、年轻的民营银行

(一)民营银行成立情况

从2014年12月第一家民营银行——微众银行开业至今,我国共有19家民营银行相继开业。其有关情况如下:

(二)民营银行特点

1、民营银行的重要定位是服务中小微企业

2015 年,银监会发布《关于促进民营银行发展的指导意见》中,指出民营银行要明确差异化发展战略,发挥比较优势,与现有商业银行实现互补发展,错位竞争。民营银行应创新发展方式,提高金融市场竞争效能,增强对中小微企业、“三农”和社区等经济发展薄弱环节和领域的金融支持力度,更好服务实体经济。

但话说回来,服务中小微企业哪有那么容易,零售客户、大企业客户、中小微企业客户三种客户类型中,性价比最低的就是中小微企业客户,在经济不断下行的背景下,若没有完善的风控体系,放出去很大概率会形成不良。

2、风控体系依靠股东数据资源

根据股东性质,民营银行主要分为互联网银行和传统类银行两大类。互联网银行以微众银行、网商银行为代表,其股东为腾讯、阿里。传统类银行的股东为国内传统行业的佼佼者,譬如三湘银行、苏宁银行等,其对应股东为三一集团、苏宁集团。无论是互联网银行还是传统类银行,都依赖股东带来的客户流量,同时其风控也依赖股东流量相关数据。

互联网银行既能利用股东带来大量互联网流量,也能充分利用大数据等智能风控技术进行放贷。传统类银行分为供应链金融和特定区域银行,前者围绕股东所在产业链上下游企业群展开服务,后者聚焦服务特定区域的特定客户群,获取这些特定客户群的相关的数据信息流来构建风控模型。

3、民营银行两极分化

从民营银行资金来源来看,存款是民营银行规模增长的最大制约。因为“一行一店”的监管政策限制,对于只有一个物理网点的民营银行,拉存款只能依赖线上运营和同业负债。由于同业负债不得超过总负债1/3的监管要求,传统类银行资金来源比较有限,而互联网银行由于其自身优势,线上拉存款较为容易。

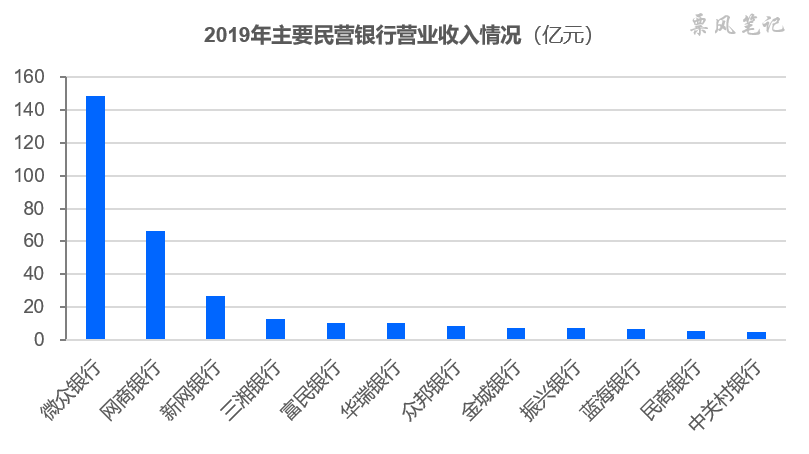

无论从资金来源,还是信贷投放角度看,互联网银行的经营优势明显好于传统类银行,从实际情况来看也是这样。2019年民营银行中营业收入前三的都是互联网银行,微众银行以148.7亿元的营业收入远超其他民营银行。

二、民营银行进入贴现市场的原因

(一)虽定位于服务中小微企业,但有心无力

前面说到民营银行的重要定位是服务中小微企业,但现实情况是,民营银行通常都刚成立不久,缺乏客户积累,现有客户资源主要来自于股东。民营银行由于线下网点较少,所以线上获客并开展业务是其主要的发展方向,而这要求民营银行有完善的风控体系和充足的企业数据资源,而这是绝大部分民营银行所不具备的。经济下行期间,在小微企业贷款不良率攀升和政府要求降低小微企业贷款利率两座大山下,而且民营银行的资金成本也着实不低,民营银行向小微企业发放贷款实在是有心无力。

微众银行近几年收入规模快速增长主要是依赖于“微粒贷”个人贷款的增长,而反观以服务小微企业为主的浙商银行,即使可以利用阿里巴巴庞大的信息资源,2019年虽然贷款规模有较大幅增长,但收入却几乎没有增长。实际上民营银行产品多参照传统商业银行而设,产品特色不强,也缺乏竞争力。

(二)在服务中小微企业上,票据贴现“性价比”高

但民营银行毕竟定位于服务中小微企业,民营银行总不能无所作为吧,因此,民营银行选择为中小微企业提供票据贴现融资服务的方式。

第一,票据贴现风险极低。由于贴现的票据主要是银票,风控程序非常简单,而且背后的信用是银行信用,贷款不良率极低。

第二,与其他银行相比,民营银行票据贴现具有一定优势。民营银行票据贴现不受区域限制,无需开户,方式较为灵活。

第三,符合政策导向。2019年4月,中共中央办公厅、国务院办公厅印发了《关于促进中小企业健康发展的指导意见》,意见指出:加大再贴现对小微企业支持力度,重点支持小微企业500万元及以下小额票据贴现。

三、民营银行票据业务模式

“极速贴现”+高周转

那民营银行应该如何开展票据业务呢,既服务了中小微企业,又能给自己带来可观的利润?答案是:“极速贴现”+高周转。

目前开展“极速贴现”的民营银行很多,包括富民银行、微众银行、网商银行、蓝海银行、三湘银行等。富民银行是最早开展“极速贴现”的民营银行,据称目前也是“极速贴现”规模最大的银行。下面将以富民银行为例,对民营银行票据业务模式进行分析。

2020年7月9日,富民银行发行1年期同业存单的成本是3.35%(虽然1年期个人存款挂牌利率是2.1%),同期1年期国股银票的贴现利率是2.67%,如果富民银行拿着成本为3.27%的资金对贴现利率为2.67%的票据进行贴现并持有到期的话,那这项业务是要亏钱的。同期1年期国股银票的转贴现利率是2.53%,富民银行可以以2.67%成本把票据贴现进来,然后再以2.53%的利率转贴现出去,中间赚取利差14BP,只要周转次数足够多,利润是非常可观的。

那是不是民营银行可以无限周转?不是的,票据贴现属于贷款的一种,需要计提风险资产,3个月以上期限的银票贴现计提25%的风险资产(3个月内的是20%),即使转贴出去了,只要银票还没到期,那就要计提风险资产。目前监管对中小银行资本充足率的要求是不低于10.5%,如果民营银行拿出1亿元的自有资金,这1亿元自有资金对应的可贴现余额约40亿元(1/10.5%/25%),也就是说1年可以周转40次,可获得的收益率为 2.67%+40*0.14% ≈ 8.3%,如果贴的是中小银行银票,这个收益率还会更高一些,这个收益率虽然不是特别高,但比很多民营银行的净资产收益率要高很多。

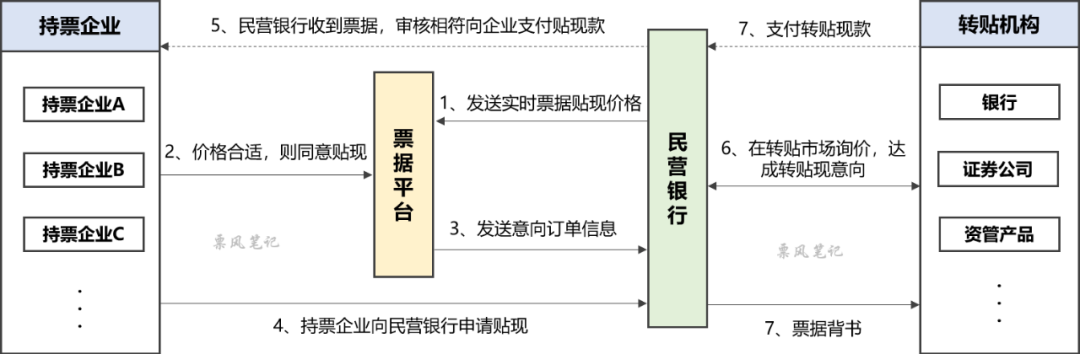

既然模式可行,接下来的问题是,民营银行从哪里去获取票源?刚好市场上有各种票据平台,银企间的、企企间的、供应链的都有,而这些平台正缺银行资金方,两方一拍即合,票据平台为民营银行引流提供票源,民营银行向票据平台支付一定比例的佣金。

通过上面的分析,民营银行“极速贴现”的完整业务模式如下:

四、民营银行“极速贴现”的实质

民营银行“极速贴现”的实质是将闲置的风险资产额度进行变现。民营银行由于成立时间尚短,手里有一定资金,但却没有足够多优质的企业或个人可以发放贷款(微众、网商、新网等几个股东资源强大的银行除外),导致民营银行要么资金存央行或同业,要么发放一些短期的低收益的安全贷款,这进一步导致大部分民营银行的净资产收益率极低。民营银行有大量的闲置的风险资产额度,而“极速贴现”将这些闲置的风险资产额度利用起来,甚至产生的收益不低于某些贷款(考虑贷款产生不良的可能性)。

富民银行2016、2017、2018、2019年的净资产收益率分别是0.17%、0.36%、1.73%、6.86%。富民银行“极速贴现”从2018年开始做,2019年贴现规模爆发式增长,票据贴现发生额超过1000亿元,约占所有民营银行贴现发生额的三分之一;与此同时,2019年富民银行的净资产收益率也大幅增长,基本可以肯定 “极速贴现”对富民银行的利润水平的提高做出了很大的贡献。

五、可复制性强+存在一定壁垒

在民营银行里面,“极速贴现”模式的可复制性非常强。任何一家民营银行,只要想做“极速贴现”,可以直接找市场上已经上线这项业务的票据平台,这些平台会非常乐意民营银行接入他们平台,然后民营银行依葫芦画瓢开展业务就可以了。

民营银行“极速贴现”模式存在一定壁垒。什么意思,民营银行可以做,其他银行做不了或做不来。受不能跨区域进行票据贴现的限制,绝大部分银行只能贴现本区域的票据,而民营银行由于其互联网属性不受该限制。此外,由于“极速贴现”需要与各类票据平台(大部分为票据中介建立的平台)合作,而大行又不屑于与票据中介合作。

六、未来展望

综合来看,未来采用“极速贴现”的民营银行会不断增加,民营银行贴现发生额将进一步扩大;发展至一定阶段之后,伴随民营银行客户积累和风控体系不断完善,其一般贷款业务趋于改善后,民营银行贴现发生额将有所回落,这个过程可能会很长。