这几天美元指数大跌,原因很简单,美债出问题了,现任的美国财长,上任的美联储主席耶伦已经连续两次发出美债流动性告急的警告。

倘若问题不是到了无论如何都遮掩不住的时候,财长大人是不会在如今这个节骨眼发出这种不和谐的声音的。

上周三美联储给瑞士央行提供了110亿美元的紧急流动性支持,为了打掩护,美联储还象征性的给日本央行和欧洲央行提供了点流动性,更奇怪的是,这么大的消息,在欧洲、在瑞士国内竟然没有上热搜,也没有哪家财经传媒来报道。

藏在云淡风轻之下的波谲云诡,才是最耐人寻味的。

国庆期间,全球热炒了一波瑞信破产传闻,后来爆料者迫于压力,删了自己的推特。

但随后传来了一些瑞信处置资产的新闻。

有业内人士爆料,瑞信手上最大的雷是一堆金融衍生品的对赌协议。

因为全球金融界有一种混账毛病,做业务的都不用为未来的大坑担责任,华尔街搞出了次贷危机,那些投行大佬们透支的所谓业绩奖金照样揣兜里,大不了引咎辞职。

有这等好事,那换了你是所谓的大行金融高管,你会怎么做呢?

反正不用负责,只要在位一天,就会疯狂的向外兜售各种金融衍生品,反正业绩是马上算的,暴雷是以后的事,大不了辞职呗。

瑞信买了许多金融衍生品,但这些产品会用各种方式转手给各类金融机构,在官僚们有意推诿之下,这里的坑到底多大,或者谁也说不清楚。

英国央行跟着美联储加息就能把英国养老金给加爆仓了,瑞信这个大中间商也被自己的滥用信用给带坑里了,所谓自由世界里的金融是联通的,稍微用脑子想一下,就该知道,这股子寒气早就被传递到华尔街了。

但现在美联储的处境非常尴尬,一直嚷嚷着要学沃尔克靠着疯狂加息来抑制通胀,现在加息够疯狂的,美联储从来没有哪次在衰退周期里玩紧缩,还是这么快的转向,力度已经是非常强了。

但现在,美国通胀依旧,核心通胀反倒是在持续增长,因为这里归根到底的缘故是社会治理出了问题,而不仅仅是货币因素。https://www.cdhptxw.com/mryt/4450.html

仅用货币的因素去处理CPI问题,除非直接就把美国经济给干成硬着陆,那就啥都不用说了。

所以现在的问题就扔给了美联储,它真的敢就这么硬来,把美国经济给弄崩盘了吗?

经济是个系统性的东西,硬着陆这游戏,当初日本玩过,玩到现在都在衰退的泥坑里爬不出来。

英国养老金崩了以后,英国央行也不敢玩硬着陆,让市场解决市场的问题,而是临时开启无限QE,否则养老金被逼抛售英国国债,大量的债券到市场上没有接盘的,缺乏流动性,到时候英国自己的国债信用就全崩了。

现在这个皮球踢到了美国这边,最近美债的收益率飙升,这意味着市场上没有资金愿意买入,国债市场只有抛售的,没有买入的,资金再多,人家都只愿意做隔夜逆回购,假如此时美联储不出来维护一下市场,那么紧接着不好的事就像多米诺骨牌一样,连串崩,市场真走到那一步,美联储用什么办法来救,又怎么去救?

还有人问我,不就是加息吗?哪里有你说的那么可怕?

我们来打个比方吧,世界上各大央行等于是各种银行,现在美联储突然高息揽储,因为它规模大,如果别人不跟,那么你家的存款就会流到它家去,这就叫挤兑,用在外汇市场上叫汇率暴跌。

如果你跟,你有可能没办法负担这种高息揽储的成本,你央行挣不来这么多钱,那么就会给自家经济造成极大的伤害。

美联储银行高息揽储一般都选择在自己的经济上行周期,因为那段时间,一边高息揽储,一边还能变出各种花样百出的资产来忽悠这些招揽过来的资金买入,看着时机成熟,美联储就发动一波金融危机,把这些贪图高回报的资金一锅端了。

2000年的互联网泡沫,2008年的次贷危机,本质上都是这种玩法。

到2015年,美联储其实也打算如法炮制一番,那时候美国还有移动互联网红利在,但很可惜,懂王当道,坚决不同意在自己手上引爆周期,于是用贸易战代替金融危机,想玩另类收割,可惜他失败了。

这波美联储发动的紧缩周期非常不是时候,美国已经明摆着进入了衰退期,疫情带来的影响还没完全消停,美国内部的矛盾又在升级激化,外部因为懂王、睡王连续各种作,导致美国影响力下滑,唯一景气的移动互联网行业也在萎缩。

所以这个时候,美联储来个高息揽储结果就是钱来了,没有投资方向,只能躺在银行间做隔夜空转。

最后就导致连幕后总导演美联储都扛不住了,要支付太多的短期利息,以致于第一次出现了亏损。

赌场老板都亏了,市场上还有能赢钱的人吗?

咱就看看现在美国的进出口情况,工业生产情况,大型企业的财报,哪一个不是在下滑?

睡王对着千疮百孔的江山,天天就想着找个理由,多搞点钱来收买各方,保住自己的宝座,但美国财政长期维持这赤字,你又要紧缩,又要周转,还要搞事情,高息揽储是成功的,但这些钱都只肯做隔夜短期的玩法,稍微长一点时间的投资都不干,鱼饵给了,鱼吃了,把钩子给吐出来了,你说这事咋整?

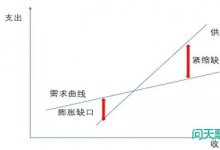

现在就是美联储玩的高息揽储计划已经无以为继了,财政部长直接说了,国债要出流动性危机了,这意味着你再玩高息揽储的把戏,也无法从市场上找到韭菜来高位接盘,只能白白的浪费资金成本。

如果美联储坚决头铁到底,那么头铁娘子特拉斯面对的一切,都会在美联储身上重演,什么美国金融机构连环暴雷,瑞士不堪重负,把乱七八糟的杠杆合约都给你来个拔网线,直接违约,小弟们集体躺平,不跟着你玩高息理财的把戏了,也懒得管汇率了,直接就先护住经济不崩再说。

大类资产被美联储玩揽储游戏都给挤兑得快出问题了,那么大家都得自救吧,各种资产里也就美债的流动性还稍微好点,那当然先抛售美债了。

以致于市场上到处都是美债的卖盘,买盘耗尽,美国国债如果都丧失了流动性,那么接下来如果美联储不开动印钞机兜底,国债崩,美元信誉跟崩!美联储开动印钞机兜底,国债不至于崩,但美元的信用还是会崩的。

所以最近美元指数就率先抢跌了,无论美联储说什么狠话,放什么预期,市场都认定美联储已经把自己逼到了死角上,无非是选一个死法罢了。

昨天我在微博里说,抄底港股的时候到了。

当时港股被一波下杀杀得很惨,但我说拐点来了,因为美元的拐点来了。

要知道港股是联系汇率,当大家一致认为美元会强下去,那么香港资产就会面临抛压,但如果此时美元有出问题的苗头,空头们的动力就没那么足了。

一切金融选择基于底层的货币逻辑,而货币并没有你们说的那么复杂,一个都已经逐渐丧失了中东控制权的美国,还能像以前那样拥有最终金融解释权吗?

别先预设立场,美联储存在也不过百多年,看中国历史动辄三千年的王朝兴衰,所谓治乱循环的历史规律,无非就是既得利益者绑架了整个社会的运转,除非彻底革命,推翻了再来,否则就得眼睁睁看着强权沉没。

所以我一直都说,别高看了美联储,美国政府,他们只能代表既得利益者的利益,他们没办法革自己的命,精英们都很精明,没有谁会背叛自己的阶级,改良永远只是一种幻想。

或者美元崩溃要比我们预计的更快。