从实务案例看电子商票的风险与管理

一、案例展示

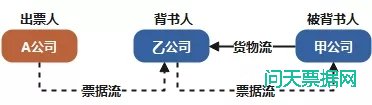

甲公司向乙公司销售货物。为支付货款,乙公司向甲公司背书转让了一张电子汇票。汇票的承兑人是出票公司A公司。A公司与甲公司没有业务往来。汇票到期日为出票后6个月。(注:A公司不是乙公司的直接股东,但是与乙公司在股权上存在关联关系。)

图1 货物与票据流转示意图

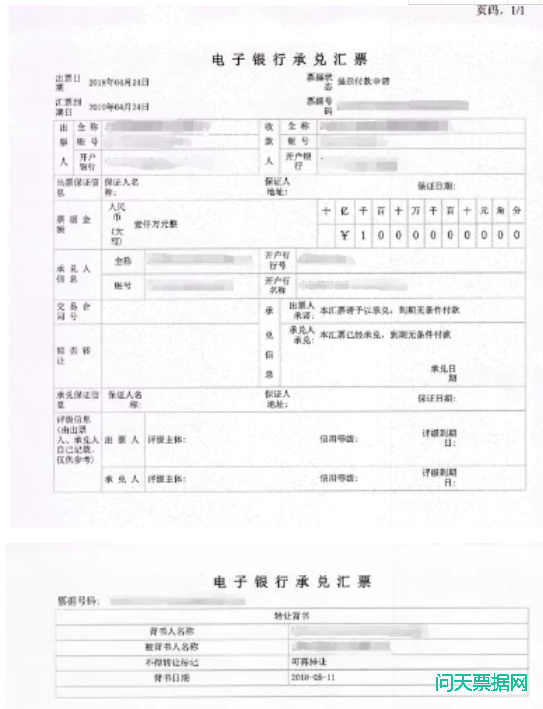

汇票到期后,甲公司财务在电子商业汇票系统上发起提示付款通知后,A公司一直不在系统上操作,既不点击“签收”(即承兑),也不点击“拒付”,导致系统上的汇票一直显示“提示付款待签收”状态。

图2 票据到期后显示“提示付款申请”状态

图3 发起付款申请后一直显示“提示付款待签收”状态

同时,甲公司通过外部信息查询到,A公司系的所有公司基本都已经出现各种经营问题,诉讼众多。乙公司也没有通过网银转账等其它方式将货款支付给甲公司。

为此,甲公司工作人员通过各种渠道找到了A公司的联系方式,电话联系了A公司进行询问和协商。A公司财务人员表示他们不能点签收,因为当时A公司把汇票开具给乙公司时,乙公司并没有给A公司供货或提供相应的对价。由于A公司也不点击拒付,甲公司又去联系了A公司的开户银行,结果得到的回复是:这个票务系统是企业间自行流转的,银行并没有被嵌入其中,所以他们也没有办法。无奈,甲公司又去联系了京津冀协同票据交易中心、上海票据交易所等票据交易平台。票据交易平台反馈确实发现有一些“融资票”流出,但是他们也没法儿管。

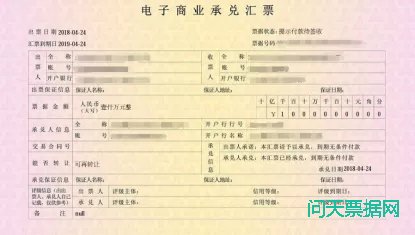

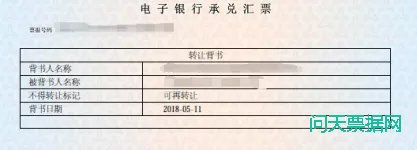

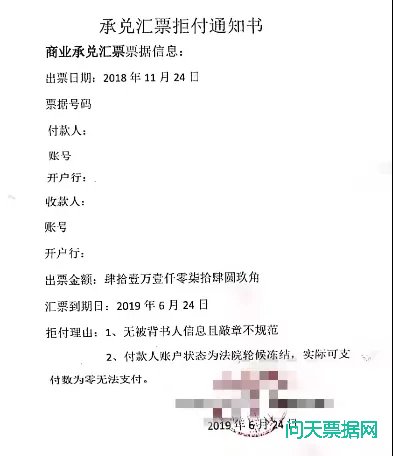

甲公司去找了律师,想对A公司和乙公司提起票据诉讼,但是提起票据诉讼也可能存在问题。根据我国票据法的规定,票据持有人拥有两项权利:对承兑人的付款请求权、对汇票上所做记载的所有前手的追索权。但这两项权利须严格按先后顺序行使:持票人必须先向承兑人主张付款请求权,被拒付之后,才能向任意前手主张追索权。A公司一直都不点击拒付,也就是甲公司一直都没有获得《票据法》第62条要求的拒付证明。虽然出具拒付证明也是承兑人A公司的义务,但是A公司不出具,甲公司也没有任何外部措施来督促A公司出具。这样,甲公司就陷入了比较尴尬的境地……(与票据法相关规定参见后附法条)

图4 纸质商业汇票持票人通过委托收款银行收款后获得的承兑汇票拒付通知

二、甲公司的解决方案

这些情况都是甲公司在接收电子商票的时候完全没有预料到的。现实很残酷,但是甲公司的催讨工作还是要继续。为此,甲公司还做了这些工作:

(一)对提示付款待签收状态的电子票据进行公证

其实,A公司“不作为”的态度已经从某种程度上说明其拒付的真实想法。但是无奈,在起诉时需要提供拒付的证明。根据《票据法》第63条以及《最高人民法院关于审理票据纠纷案件若干问题的规定(2008修订)》第71条,持票人可以向法院提供公证机构出具的具有拒绝证明效力的文书,来代替拒付证明。所以甲公司去做了公证,但是其实公证处只会对票据目前所处的状态进行公证,没有哪个公证处能够出具具有拒绝证明效力的公证书,除非A公司自己做了明确的意思表示。

不过,诉讼常常就是在这种不确定性当中趟出一条血路的。为了挽回损失,甲公司还是做了公证,并且果断向法院提起了诉讼。事实表明,这种做法很大程度上得到了法院的认可,至少在立案时没有遇到什么太大的阻力,至于更多的证明问题只能留待诉讼过程中继续努力论证了。

(二)带着公证书对A公司和乙公司提起诉讼

甲公司除了可以对A公司、乙公司提起票据诉讼外,还可以就基础的买卖合同关系对乙公司提起诉讼,如何取舍也是公司需要考虑的问题。如果两个诉讼同时提起,则可能会面临来自法院以及对方当事人提出的重复受偿挑战。考虑到票据诉讼能够最大限度地将所有主体列为被告,甲公司先提起票据诉讼可能是更优的诉讼策略。

不过,如果甲公司和乙公司在基础买卖合同之上,仍附带有其他第三方的担保,那么甲公司就需要具体评估第三方担保方和A公司的偿还能力,经过比较后作出选择。

如果选择了一条路径最后未执行到财产,还可以再走另一条路径。

三、企业收票时的注意事项

甲公司的案例,不仅在票据法方面有所启示,对企业的票据风险管控也有启发作用。

根据承兑人的不同,汇票分为商业承兑汇票和银行承兑汇票。一般来讲,银行承兑汇票有银行信用为承兑做保证,更加可靠,兑付的概率也更高,企业贴现和再融资也更容易。而商业承兑汇票的承兑可能性取决于承兑企业的商业信用,不同企业的信用差异巨大。这要求收取商票的企业有较强的信用评估意识和能力。

所以对企业来说,收取商业承兑汇票要十分慎重,尤其是超过六个月的远期承兑汇票。因为远期汇票时间太长,而企业的经营状况变化太快。要收商业承兑汇票,就必须做好前期的企业信用调查和评估工作;当发现承兑人出现经营问题时,要及时行使基础法律关系上的权利,行使自己的不安抗辩权。

对于汇票承兑人不熟悉时,切勿轻易收取。在与承兑人没有商业往来的情况下,是很难对承兑人的信用做出准确评价的。一旦出现问题,甚至可能出现无法与承兑人取得联络的局面。

四、总结

商票作为一种企业信用,确实能够促进企业资金融通,推动产业发展。但任何一种可靠的信用体系,从来都不是靠着一厢情愿的“相信”确立起来的。它既需要公权力方面的培育与监管,也需要作为信用主体的企业谨慎而勇敢的博弈。由此,企业再也不仅仅是一个单纯的生产经营主体了,它同时兼具了信用融资的市场功能。这一背景对企业内部的信用评估体系、供应链流转、财务资金和业务资金配比等都提出了很高的要求。企业要自觉辨识自身在产业体系中的地位,妥善运用商票这一信用工具,树立良好的企业信用形象,形成良性循环。与此同时,我们仍需要建立一个较为完善的商业承兑汇票监管体系。相比于银行承兑汇票拥有的规范且统一的监管,商业承兑汇票的管理还比较松散。完全靠企业自发的市场博弈,可能无法实现票据市场的良性发展。

【链接法条】

Ø 《票据法》

第四十一条 付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起三日内承兑或者拒绝承兑。

付款人收到持票人提示承兑的汇票时,应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。

第五十三条 持票人应当按照下列期限提示付款:

(一)见票即付的汇票,自出票日起一个月内向付款人提示付款;

(二)定日付款、出票后定期付款或者见票后定期付款的汇票,自到期日起十日内向承兑人提示付款。

持票人未按照前款规定期限提示付款的,在作出说明后,承兑人或者付款人仍应当继续对持票人承担付款责任。

通过委托收款银行或者通过票据交换系统向付款人提示付款的,视同持票人提示付款。

第六十一条 汇票到期被拒绝付款的,持票人可以对背书人、出票人以及汇票的其他债务人行使追索权。

汇票到期日前,有下列情形之一的,持票人也可以行使追索权:

(一)汇票被拒绝承兑的;

(二)承兑人或者付款人死亡、逃匿的;

(三)承兑人或者付款人被依法宣告破产的或者因违法被责令终止业务活动的。

第六十二条 持票人行使追索权时,应当提供被拒绝承兑或者被拒绝付款的有关证明。

持票人提示承兑或者提示付款被拒绝的,承兑人或者付款人必须出具拒绝证明,或者出具退票理由书。未出具拒绝证明或者退票理由书的,应当承担由此产生的民事责任。

第六十三条 持票人因承兑人或者付款人死亡、逃匿或者其他原因,不能取得拒绝证明的,可以依法取得其他有关证明。

第六十五条 持票人不能出示拒绝证明、退票理由书或者未按照规定期限提供其他合法证明的,丧失对其前手的追索权。但是,承兑人或者付款人仍应当对持票人承担责任。

Ø 《最高人民法院关于审理票据纠纷案件若干问题的规定(2008修订)》

第七十一条 票据法第六十三条所称“其他有关证明”是指:

(一)人民法院出具的宣告承兑人、付款人失踪或者死亡的证明、法律文书;

(二)公安机关出具的承兑人、付款人逃匿或者下落不明的证明;

(三)医院或者有关单位出具的承兑人、付款人死亡的证明;

(四)公证机构出具的具有拒绝证明效力的文书。