据香港破产管理署网站,A股上市公司阳光城集团旗下境外主体阳光城嘉世国际近日已被香港法院颁布清盘令,为内地房企近年来在香港首例。

据悉,嘉世国际作为阳光城在香港的境外发债主体,目前仍有超过十亿美元的境外债务存续,如未来继续执行清盘,也将影响阳光城未来融资能力。目前,阳光城并未对此事置评,仅表示仍在与债权人积极协商处理。

阳光城接首张房企“清盘令” 超800万美元逾期

香港破产管理署网站在强制性清盘个案纪录中显示,针对阳光城嘉世国际的清盘令在10月17日颁布。案件第一次聆讯日期是9月14日,押后聆讯日期10月17日,清盘令于聆讯日当天颁布,临时清盘人为破产管理署署长。

来源:香港特别行政区破产管理署

上述清盘源于阳光城境外债务逾期。今年7月26日,阳光城公告称,嘉世国际接到香港高等法院通知,东方金融控股(香港)有限公司就嘉世国际未偿还其债券本息853.74万美元向香港高等法院正式提交关于嘉世国际的清盘呈请,嘉世国际极力反对清盘呈请,并组织相关中介机构进行应对。

此前,阳光城曾计划将嘉世国际所发行部分境外债券发起要约交换及同意征求,但东方金控未同意上述方案。

据了解,嘉世国际为阳光城全资子公司,截止2021年,嘉世国际净资产、净利润未达到阳光城最近一期经审计净资产、净利润10%。

阳光城认为,上述事项预计对公司总体经营的影响有限,并表示,“若被香港高等法院发出清盘指令,如法院指定管理人接管嘉世国际,嘉世国际将不再纳入公司合并报表范围。该事项预计不会对公司的生产经营产生直接影响,不会对公司治理等产生重要影响,不会导致公司实际控制权发生变更。”

但实际影响并不像上述公告内容所描述的“平淡”。

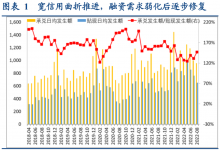

来源:中指研究院数据

据中指研究院数据显示,阳光城通过控股股东福建阳光集团有限公司、子公司嘉世国际及自身共有11只美元债存续,余额约28.48亿美元;其中嘉世国际作为主体发行的有5只美元债存续,余额约14.67亿美元,以人民币换算约107.22亿元,其美元债额度占到总余额的一半。

若拒不执行后果严重 阳光城违约债务或将逼近400亿

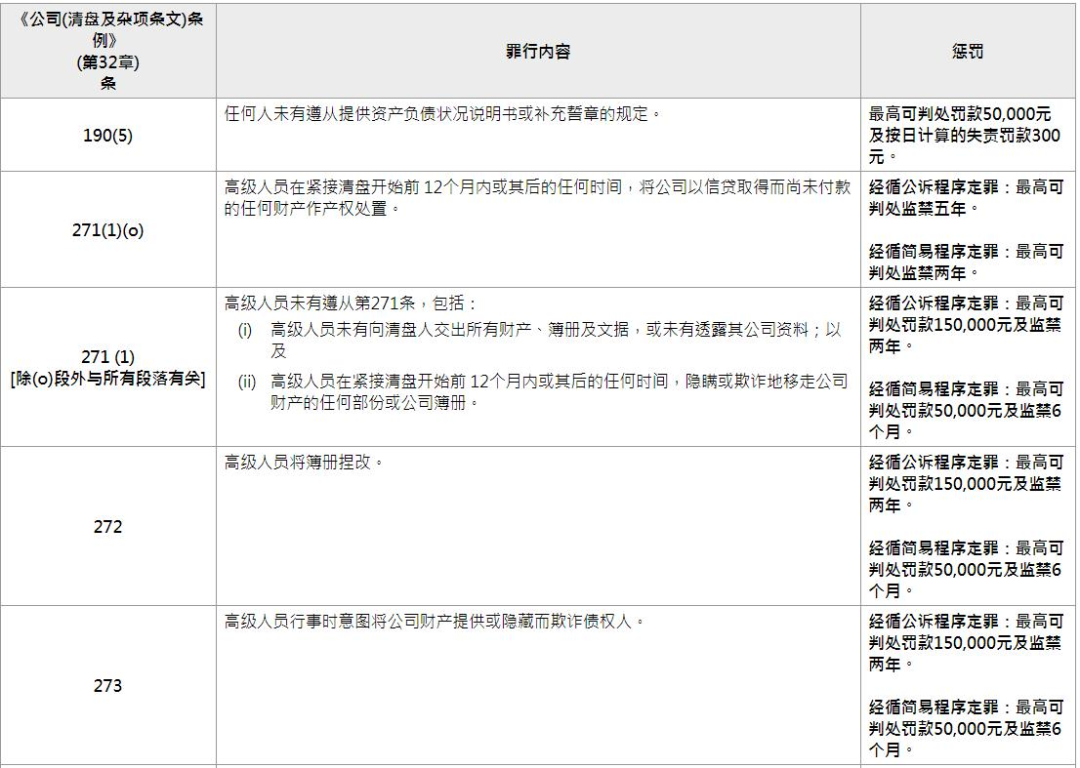

据香港破产管理署条例,法院发布清盘令后,会任命临时清盘人,临时清盘人将接管该公司,处置可变现资产,如在扣除所有费用和开支后公司的产业仍有剩余资金,清盘人会把该笔款项摊派给其申索已获接纳的债权人。

当公司的全部资产已变现、有关调查亦已完成,以及摊还债务后,清盘人将提交“免除清盘人职务证明书”,并于提交日期起计两年届满时,解散该公司。

香港《公司(清盘及杂项条文)条例》对多项不配合清盘人的违法行为制定了处罚规定,最高可判处5年监禁及对应罚款,包括将公司以信贷取得而尚未付款的任何财产作产权处置;拒不交纳所有财产、簿册及文据,拒不透露其公司资料;隐瞒或欺诈地移走公司财产等。

此外,相关法规还规定,任何人参与经营公司的业务,意图欺诈债权人,最高可判处无限额的罚款及监禁五年。

值得注意的是,自2021年11月开始,受宏观经济环境、行业环境、融资环境叠加多轮疫情影响,阳光城现金流吃紧,并被曝出理财产品逾期。截至目前,阳光城逾期债务约为397.22亿元,逼近400亿关口。

针对目前债务违约状况,福建阳光集团表示,公司正在全力推动资产处置以筹集资金。由于公司债务违约,目前存在较多涉诉案件,导致部分资产处于被金融机构冻结,保全状态,公司管理层正在积极应对并洽谈和解方案,相关事项仍存在较大不确定性。同时,公司将在地方政府和金融监管机构的大力支持、积极协调下,制定短中长期综合债务化解方案,积极解决当前问题。

不过阳光城与世茂、融创、绿地、中南建设、奥园地产、融信中国、荣盛发展、中梁控股、佳兆业、广州富力和恒大集团都是12家被救助房企。

8月5日,中国华融与阳光集团签署《纾困重组框架协议》。对于这场纾困合作,阳光城相关人士表示,公司刚刚与华融接触上,目前还没有具体合作内容。但如果阳光城被清盘,对双方合作产生何种影响也未可知。

阳光城拒绝“躺平” 积极偿债、谈判

事实上,为了解决债务危机,阳光城确实“豁”出去了。而其最主要的动作便是通过处置内部股权资产来获得更多的现金流。

为了还债,2021年阳光城摆上货架的就有包括兴业银行股份、正心谷旗舰基金等股权,转让包括佛山陈村、浙江永康、四川宜宾等20余项优质资产。

在这一年里,阳光城一共偿债超450亿元。

除此之外,阳光城还与各类债权人沟通协商,推动债务展期。截至2021年底,已累计完成公开债券展期金额76亿元。

阳光城2021年年报数据显示,公司新增土地储备578.67万平米,权益地价213.90亿元,分别较上一年度下降48.10%与46.79%。尤其2021年第三季度以来,阳光城已经拿地缓慢。

然而,即便如此,阳光城仍然压力不小。

截至今年4月底,阳光城仍有已到期未支付的债务(包含金融机构借款、合作方款项、公开市场相关产品等)本金合计金额301.91亿元。

其中经征信查询,列入不良类贷款余额0.37亿元;公开市场方面,境外公开市场债券未按期支付本息累计1.09亿美元,境内公开市场债券未按期支付本息累计81.67亿元。

而对比8月底,债务规模增加至357.66亿元。此前,还曾有媒体报道康鹏科技购买5000万元的“五矿信托--璟川汇金1号集合资金信托计划”,当年确认亏损4848.75万元,截至最新披露也仅收回78.75万元。而这个信托计划的融资正主就是阳光城。

对于该信托,阳光城彼时确认,因流动性问题无法按期履行共同付款义务,随即向受托人提交书面展期申请,但在受托人于2022年2月17日召开的受益人大会上,阳光城集团提交的展期方案被拒绝。

说到底,不是阳光城不够努力,而是投资者信心薄弱。

针对公司现阶段面临的困难,阳光城也在2022年半年报中指出:“公司阶段性流动性风险及债务逾期的情况制约了公司在资本市场的再融资纾困动作,同时反向掣肘了公司部分项目融资及项目销售回款,对公司业务的正常开展产生了一定影响。”

对于阳光城来说,一切遭遇到的有关资金流动和债务风险的问题,最好的解决办法仍是自救。一方面,阳光城仍在打资产处置的主意,同时与金融机构和债券发行人友好协商,希望能够降低债务风险;另一方面,阳光城在积极地开展销售、保交房活动来盘活资金。

据了解,2022年1-9月,阳光城完成了90批次房产交付,累计交付5万余套住宅。

10月以来,阳光城已经开始了第四季度的房产销售计划,也正如前文中提到的127亿元的债务谈判,似乎也都是积极的正向的努力。